آموزش تحلیل تکنیکال ارز دیجیتال

اهمیت آموزش تحلیل تکنیکال در موفقیت معاملات ارز دیجیتال

آموزش تحلیل تکنیکال یکی از مهارتهای ضروری برای هر کسی است که قصد دارد در بازارهای مالی موفق شود. در دنیای پرنوسان ارزهای دیجیتال، تحلیل تکنیکال به شما کمک میکند تا با تحلیل دقیق دادههای قیمتی و شناسایی الگوها و روندها، تصمیمات بهتری در زمانهای مناسب بگیرید. استفاده از این روش میتواند به کاهش ریسکهای موجود در معاملات و افزایش شانس سودآوری کمک کند.

آموزش تحلیل تکنیکال بهویژه در بازار کریپتوکارنسیها اهمیت ویژهای دارد. این بازار به دلیل ماهیت غیرمتمرکز و نوسانات زیاد، به سرعت تغییر میکند و تنها کسانی میتوانند در این محیط پرفشار موفق باشند که توانایی تحلیل و پیشبینی روندهای آینده را داشته باشند. در این مقاله، شما را با اصول تحلیل تکنیکال و ابزارهای مختلف آن آشنا خواهیم کرد تا بتوانید با اطمینان بیشتری در بازار ارزهای دیجیتال وارد شوید و فرصتهای سودآور را شناسایی کنید.

فهرست مطالب

- آشنایی با تحلیل تکنیکال

- مفهوم تحلیل تکنیکال

- ابزارهای تحلیل تکنیکال

- نمودارهای شمعی (Candlestick Charts)

- اندیکاتورها

- تحلیل روند بازار

- 1. روند صعودی (Uptrend)

- 2. روند نزولی (Downtrend)

- 3. روند خنثی (Sideways Trend)

- الگوهای قیمتی در تحلیل تکنیکال

- الگوهای ادامهدهنده (Continuation Patterns)

- الگوهای بازگشتی (Reversal Patterns)

- الگوهای قیمتی مهم دیگر

- مدیریت ریسک در تحلیل تکنیکال

- استفاده از استاپ لاس (Stop Loss)

- تخصیص مناسب حجم معاملات (Position Sizing)

- نسبت ریسک به پاداش (Risk-to-Reward Ratio)

- تنوع در سبد معاملاتی (Diversification)

- مدیریت احساسات (Emotional Management)

- استفاده از تحلیلهای ترکیبی (Combination of Indicators)

- مقایسه ابزارهای تحلیل تکنیکال

- نکات تکمیلی

- نتیجه گیری

آشنایی با تحلیل تکنیکال

تحلیل تکنیکال یکی از روشهای محبوب و معتبر در تحلیل بازارهای مالی است که بر اساس مطالعه و بررسی حرکتهای قیمت در گذشته به پیشبینی رفتارهای آینده بازار میپردازد. این روش بر این اصل استوار است که تمام اطلاعات و دادههای موجود، از جمله اخبار، رویدادها و تغییرات اقتصادی، در قیمتهای بازار منعکس میشود. آموزش تحلیل تکنیکال به افراد کمک میکند تا از ابزارهایی مانند نمودارهای قیمتی، اندیکاتورها و الگوهای قیمتی برای شناسایی روندها، نقاط حمایت و مقاومت، و سیگنالهای خرید و فروش استفاده کنند.

در بازار ارزهای دیجیتال، که بهطور خاص تحت تأثیر اخبار لحظهای، تغییرات فنی و روانشناسی بازار قرار دارد، تحلیل تکنیکال به معاملهگران کمک میکند تا با استفاده از دادههای تاریخی قیمتها، پیشبینیهایی دقیقتر از جهت حرکت قیمتها داشته باشند. این روش، برخلاف تحلیل بنیادی که به بررسی عوامل اقتصادی و مالی میپردازد، تمرکز خود را بر الگوهای قیمت و حجم معاملات قرار میدهد و به معاملهگران این امکان را میدهد که بهترین زمان برای ورود و خروج از بازار را شناسایی کنند.

مفهوم تحلیل تکنیکال

تحلیل تکنیکال در اصل به پیشبینی حرکت قیمتها در آینده با استفاده از دادههای گذشته قیمت و حجم معاملات پرداخته و فرض میکند که همه اطلاعات موجود در بازار، از جمله اطلاعات اقتصادی، در قیمت فعلی موجود است. آموزش تحلیل تکنیکال به معاملهگران کمک میکند تا این ابزار را بهدرستی بهکار گیرند و نوسانات بازار را به صورت دقیقتری پیشبینی کنند. این روش برای معاملهگران حرفهای و مبتدی مناسب است و میتواند به آنها در اتخاذ تصمیمات معاملاتی هوشمندانهتر کمک کند.

ابزارهای تحلیل تکنیکال

در تحلیل تکنیکال، ابزارهای مختلفی برای بررسی و پیشبینی حرکتهای بازار وجود دارند که از میان آنها، نمودارهای شمعی و اندیکاتورها از اهمیت ویژهای برخوردارند. آموزش تحلیل تکنیکال به معاملهگران این امکان را میدهد که از این ابزارها بهطور مؤثر استفاده کنند و با شناسایی روندها و نقاط کلیدی بازار، تصمیمات معاملاتی هوشمندانهتری اتخاذ کنند. هرکدام از این ابزارها قابلیتهای منحصر بهفرد خود را دارند که میتوانند به بهبود تحلیلها و پیشبینیهای بازار کمک کنند.

نمودارهای شمعی (Candlestick Charts)

نمودارهای شمعی یکی از پرکاربردترین و مهمترین ابزارهای تحلیل تکنیکال هستند که اطلاعات بیشتری نسبت به نمودارهای خطی یا میلهای ارائه میدهند. آموزش تحلیل تکنیکال به معاملهگران کمک میکند تا با درک دقیق از ساختار کندلها و نحوه استفاده از آنها، وضعیت بازار را بهتر تحلیل کنند. هر شمع یا کندل در این نمودار نمایانگر یک بازه زمانی مشخص است و بهصورت چهار بخش اصلی نمایش داده میشود: قیمت باز شدن، قیمت بسته شدن، بالاترین قیمت و پایینترین قیمت در آن بازه زمانی. این اطلاعات به معاملهگران این امکان را میدهد که بهسرعت وضعیت بازار را تحلیل کنند.

- شمع سبز یا سفید: زمانی که قیمت بسته شدن بالاتر از قیمت باز شدن باشد، نشاندهنده روند صعودی است.

- شمع قرمز یا سیاه: زمانی که قیمت بسته شدن پایینتر از قیمت باز شدن باشد، نشاندهنده روند نزولی است.

- بدنه شمع: تفاوت بین قیمت باز شدن و بسته شدن را نشان میدهد.

- فیتیلهها: نشاندهنده بالاترین و پایینترین قیمت در آن بازه زمانی هستند.

این نمودارها بهخاطر ظاهر ساده و اطلاعات زیادی که در خود دارند، برای تحلیلگران بسیار مفید هستند و بهویژه در شناسایی الگوهای قیمتی مختلف مانند الگوی شمعی Engulfing، Hammer و Doji کاربرد دارند.

اندیکاتورها

اندیکاتورها ابزارهای ریاضی هستند که بر اساس دادههای قیمتی مانند قیمت باز شدن، قیمت بسته شدن، حجم معاملات و غیره محاسبه میشوند. آموزش تحلیل تکنیکال به معاملهگران کمک میکند تا با استفاده از این ابزارها، روندهای بازار را شناسایی کرده و سیگنالهای خرید و فروش را تولید کنند. برخی از اندیکاتورهای پرکاربرد در تحلیل تکنیکال عبارتند از:

- میانگین متحرک (Moving Average): میانگین قیمتها را در یک بازه زمانی خاص محاسبه میکند و به تحلیلگران کمک میکند تا روند کلی بازار را شناسایی کنند. میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) دو نوع رایج آن هستند.

- اندیکاتور RSI (Relative Strength Index): این اندیکاتور برای شناسایی شرایط اشباع خرید یا اشباع فروش در بازار استفاده میشود. مقدار RSI بین 0 تا 100 قرار دارد و زمانی که بالای 70 باشد، نشاندهنده اشباع خرید و زمانی که پایینتر از 30 باشد، نشاندهنده اشباع فروش است.

- MACD (Moving Average Convergence Divergence): این اندیکاتور به معاملهگران کمک میکند تا تغییرات روند را شناسایی کنند. MACD از تفاوت بین دو میانگین متحرک نمایی 12 روزه و 26 روزه بهدست میآید و بهویژه در شناسایی واگراییها و تقاطعها کاربرد دارد.

- Bollinger Bands: این اندیکاتور از سه خط تشکیل شده است: یک میانگین متحرک و دو خط که بهعنوان مرزهای بالا و پایین قیمت عمل میکنند. زمانی که قیمت به مرز بالایی یا پایینی نزدیک میشود، نشاندهنده احتمال تغییر روند است.

این اندیکاتورها، بهویژه وقتی که در کنار نمودارهای شمعی و تحلیلهای دیگر استفاده شوند، میتوانند به معاملهگران کمک کنند تا تصمیمات بهتری بگیرند و خطرات موجود در معاملات را کاهش دهند.

تحلیل روند بازار

در تحلیل بازارهای مالی، سه نوع روند اصلی وجود دارد که هرکدام ویژگیها و نشانههای خاص خود را دارند. در اینجا به تحلیل هر کدام از این روندها میپردازیم:

1. روند صعودی (Uptrend)

روند صعودی به وضعیتی اطلاق میشود که قیمتها به طور مداوم در حال افزایش هستند. در این روند، هر اوج جدید بالاتر از اوج قبلی و هر کف جدید بالاتر از کف قبلی است. در این روند، خریداران قدرت بیشتری دارند و تمایل دارند که قیمتها را بالا ببرند.

ویژگیهای روند صعودی:

- اوجها و کفهای بالاتر: در روند صعودی، اوجها و کفها به طور مداوم در حال افزایش هستند.

- حمایتهای بالاتر: در این روند، سطوح حمایتی جدید بالاتر از سطوح قبلی قرار دارند.

- افزایش حجم معاملات: معمولاً در روند صعودی، حجم معاملات نیز افزایش مییابد.

استراتژیها:

- خرید در نزدیکی سطوح حمایتی.

- خرید در پولبکها (بازگشتهای موقت).

2. روند نزولی (Downtrend)

روند نزولی به وضعیتی اطلاق میشود که قیمتها به طور مداوم در حال کاهش هستند. در این روند، هر اوج جدید پایینتر از اوج قبلی و هر کف جدید پایینتر از کف قبلی است. در این روند، فروشندگان قدرت بیشتری دارند و تمایل دارند که قیمتها را پایین بیاورند.

ویژگیهای روند نزولی:

- اوجها و کفهای پایینتر: در روند نزولی، اوجها و کفها به طور مداوم در حال کاهش هستند.

- مقاومتهای پایینتر: سطوح مقاومتی در این روند معمولاً پایینتر از سطوح قبلی قرار دارند.

- افزایش حجم معاملات: حجم معاملات ممکن است در روند نزولی نیز افزایش یابد.

استراتژیها:

- فروش در نزدیکی سطوح مقاومتی.

- فروش در پولبکها (بازگشتهای موقت).

3. روند خنثی (Sideways Trend)

روند خنثی به وضعیتی اطلاق میشود که قیمتها نه به طور مشخص بالا میروند و نه پایین. این روند به صورت نوسانی یا رنج دیده میشود که در آن قیمتها بین یک محدوده مشخص حرکت میکنند و هیچکدام از طرفین خریداران یا فروشندگان قدرت برتر را ندارند.

ویژگیهای روند خنثی:

- نوسانات محدود: قیمتها در یک محدوده خاص بالا و پایین میروند.

- عدم جهتگیری واضح: هیچکدام از طرفین بازار (خریداران یا فروشندگان) قدرت بیشتری ندارند.

- حمایت و مقاومت مشخص: در این روند، حمایتها و مقاومتها معمولاً در محدودههای مشخص قرار دارند.

استراتژیها:

- خرید در نزدیکی سطوح حمایتی.

- فروش در نزدیکی سطوح مقاومتی.

- استفاده از نوسانگیری.

الگوهای قیمتی در تحلیل تکنیکال

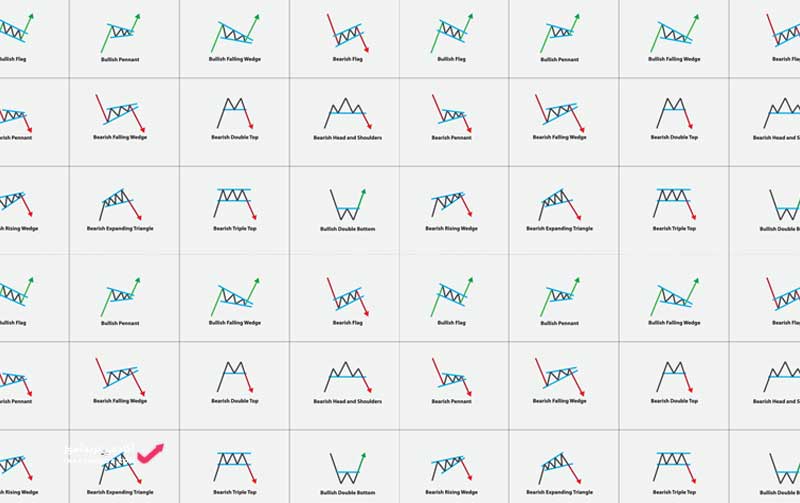

الگوهای قیمتی، الگوهایی هستند که بر اساس تغییرات قیمت در نمودارها شناسایی میشوند و به تحلیلگران کمک میکنند تا پیشبینیهایی دربارهی حرکت آینده قیمتها داشته باشند. آموزش تحلیل تکنیکال به معاملهگران این امکان را میدهد تا این الگوها را شناسایی کرده و بر اساس آنها تصمیمات معاملاتی بهتری اتخاذ کنند. این الگوها به طور کلی به دو دسته تقسیم میشوند: الگوهای ادامهدهنده و الگوهای بازگشتی.

الگوهای ادامهدهنده (Continuation Patterns)

این الگوها نشاندهندهی ادامه روند موجود پس از یک وقفه کوتاه هستند. به عبارت دیگر، وقتی قیمت وارد یک روند صعودی یا نزولی میشود، این الگوها پیشبینی میکنند که روند پس از یک استراحت کوچک یا اصلاح، به همان سمت ادامه خواهد یافت.

برخی از الگوهای ادامهدهنده:

- مثلثها (Triangles):

- مثلث صعودی (Ascending Triangle): این الگو معمولاً در روند صعودی شکل میگیرد و نشاندهنده فشار خرید بیشتر از فشار فروش است. در این الگو، قیمت به تدریج وارد یک محدوده باریک میشود و در نهایت از آن محدوده خارج شده و روند صعودی ادامه مییابد.

- مثلث نزولی (Descending Triangle): مشابه مثلث صعودی، ولی در روند نزولی شکل میگیرد و نشاندهنده فشار فروش بیشتر از فشار خرید است.

- مثلث متقارن (Symmetrical Triangle): در این الگو، فشار خرید و فروش برابر است و معمولاً پیشبینی میشود که پس از شکسته شدن سقف یا کف مثلث، روند جدیدی آغاز شود.

- مثلث صعودی (Ascending Triangle): این الگو معمولاً در روند صعودی شکل میگیرد و نشاندهنده فشار خرید بیشتر از فشار فروش است. در این الگو، قیمت به تدریج وارد یک محدوده باریک میشود و در نهایت از آن محدوده خارج شده و روند صعودی ادامه مییابد.

- پرچمها (Flags) و داربستها (Pennants):

- این الگوها معمولاً پس از یک حرکت سریع قیمت تشکیل میشوند و نشاندهنده اصلاح قیمت در جهت روند اصلی هستند. پس از تکمیل این الگوها، قیمت معمولاً به سمت ادامه روند قبلی حرکت میکند.

الگوهای بازگشتی (Reversal Patterns)

این الگوها نشاندهنده تغییر جهت قیمت از روند فعلی به یک روند جدید هستند. به عبارت دیگر، وقتی قیمت وارد یک روند صعودی یا نزولی میشود، این الگوها نشان میدهند که احتمال تغییر جهت روند وجود دارد.

برخی از الگوهای بازگشتی:

- سر و شانهها (Head and Shoulders):

- الگوی سر و شانه (Head and Shoulders Top): این الگو در پایان یک روند صعودی شکل میگیرد و نشاندهنده احتمال معکوس شدن روند به نزولی است.

- الگوی سر و شانه معکوس (Inverse Head and Shoulders): این الگو در پایان یک روند نزولی شکل میگیرد و نشاندهنده احتمال معکوس شدن روند به صعودی است.

- قله دوگانه و دره دوگانه (Double Top and Double Bottom):

- قله دوگانه (Double Top): این الگو در انتهای یک روند صعودی شکل میگیرد و نشاندهنده احتمال بازگشت روند به نزولی است.

- دره دوگانه (Double Bottom): این الگو در انتهای یک روند نزولی شکل میگیرد و نشاندهنده احتمال بازگشت روند به صعودی است.

- الگوی کف دوقلو و سقف دوقلو (Triple Bottom and Triple Top): مشابه قله و دره دوگانه، اما با سه نقطه اوج یا کف مشابه.

الگوهای قیمتی مهم دیگر

- الگوی مستطیل (Rectangle): این الگو زمانی شکل میگیرد که قیمت بین دو سطح مقاومتی و حمایتی حرکت میکند و هیچکدام از طرفین بازار قدرت غالب را ندارند. پس از شکسته شدن یکی از این سطوح، روند جدیدی آغاز میشود.

- الگوی پرچم (Flag): این الگو به صورت یک مستطیل یا نیمهمستطیل در مقابل حرکت اولیه تشکیل میشود. این الگو نشاندهنده استراحت در روند است و پس از آن روند قبلی ادامه خواهد یافت.

مدیریت ریسک در تحلیل تکنیکال

مدیریت ریسک یکی از اصول بنیادین در معاملات مالی و تحلیل تکنیکال است که به تریدرها کمک میکند تا از زیانهای بزرگ جلوگیری کرده و از سودهای کوچک حداکثر بهرهبرداری را بکنند. آموزش تحلیل تکنیکال به معاملهگران این امکان را میدهد تا با استفاده از ابزارهای تحلیل تکنیکال، ریسک خود را بهطور مؤثر مدیریت کرده و استراتژیهای مناسب برای محافظت از سرمایه در بازارهای نوسانی را پیادهسازی کنند. در واقع، مدیریت ریسک به مجموعهای از تکنیکها و استراتژیها گفته میشود که هدف آن کاهش ضرر و محافظت از سرمایه در شرایط بازارهای نوسانی است.

در اینجا به چندین نکته و روش کلیدی برای مدیریت ریسک در تحلیل تکنیکال میپردازیم:

استفاده از استاپ لاس (Stop Loss)

استاپ لاس یکی از مهمترین ابزارهای مدیریت ریسک است. این ابزار به تریدرها این امکان را میدهد که به طور خودکار معاملات خود را در صورت رسیدن به یک سطح قیمتی خاص ببندند. این سطح معمولاً به گونهای تعیین میشود که اگر قیمت به آن رسید، تریدر قادر به تحمل زیان بیشتر نباشد.

نکات مهم درباره استاپ لاس:

- تعیین سطح استاپ لاس بر اساس تحلیل: استفاده از ابزارهای تحلیل تکنیکال مانند حمایت و مقاومت، نقاط فیبوناچی یا دیگر اندیکاتورها برای تعیین سطح استاپ لاس.

- محدوده منطقی: تعیین استاپ لاس در فاصلهای منطقی از نقطه ورود به معامله. اگر استاپ لاس خیلی نزدیک باشد، احتمال فعال شدن آن با نوسانات کوچک وجود دارد. از سوی دیگر، استاپ لاس خیلی دور ممکن است باعث ضررهای بزرگ شود.

تخصیص مناسب حجم معاملات (Position Sizing)

حجم معامله یکی از عوامل کلیدی در مدیریت ریسک است. تخصیص حجم مناسب به هر معامله میتواند ریسک کلی سرمایه را کاهش دهد. این یعنی تعیین مقدار مشخصی از سرمایه برای هر معامله به گونهای که در صورت شکست، تنها درصد کمی از سرمایه کل تحت تاثیر قرار گیرد.

روشهای تخصیص حجم معامله:

- روش ثابت: درصد معینی از سرمایه برای هر معامله تخصیص میدهید.

- روش ریسک ثابت: در این روش، ریسک یک مقدار مشخص از سرمایه برای هر معامله ثابت است و حجم معامله به طور خودکار تنظیم میشود.

نسبت ریسک به پاداش (Risk-to-Reward Ratio)

نسبت ریسک به پاداش نشاندهنده میزان ریسکی است که تریدر آماده به پذیرش آن است در برابر پاداش یا سودی که از یک معامله میخواهد بدست آورد. این نسبت معمولاً به صورت یک عدد مانند 1:2 یا 1:3 مطرح میشود، به این معنا که برای هر واحد ریسک، تریدر میخواهد دو یا سه واحد پاداش دریافت کند.

مثال:

- اگر سطح استاپ لاس شما در 100 پیپ باشد و هدف قیمتی شما 300 پیپ باشد، نسبت ریسک به پاداش شما 1:3 خواهد بود.

تنوع در سبد معاملاتی (Diversification)

تنوع در سبد معاملاتی به معنای توزیع سرمایه بین انواع مختلف داراییها و بازارها است. این استراتژی میتواند از ریسکهای بزرگ جلوگیری کند، زیرا در صورتی که یکی از معاملات شما با ضرر مواجه شود، دیگر معاملات میتوانند زیانها را جبران کنند.

نکات تنوع:

- تجارت در چندین ابزار مالی: میتوانید در ارزهای دیجیتال، سهام، فارکس و کالاها تجارت کنید.

- تنوع در استراتژیها: استفاده از استراتژیهای مختلف مانند تحلیل فاندامنتال و تکنیکال.

مدیریت احساسات (Emotional Management)

مدیریت احساسات یکی از مهمترین جنبهها در مدیریت ریسک است. احساسات مانند ترس و طمع میتوانند باعث شوند که تریدرها از استراتژیهای خود منحرف شوند و تصمیمات اشتباهی بگیرند.

نکات مدیریت احساسات:

- پایبندی به استراتژی: به جای تصمیمگیری بر اساس احساسات، باید به تحلیلها و استراتژیهای خود پایبند باشید.

- وقفههای زمانی: در صورت احساس استرس یا فشار، استراحت کرده و از تحلیل مجدد بازار خودداری کنید.

استفاده از تحلیلهای ترکیبی (Combination of Indicators)

استفاده از چندین اندیکاتور تکنیکال برای تایید سیگنالهای خرید یا فروش میتواند دقت پیشبینیها را افزایش دهد و ریسک را کاهش دهد. مثلاً ترکیب اندیکاتورهای مثل MACD و RSI میتواند به شما کمک کند که تنها زمانی وارد بازار شوید که سیگنالهای متناقضی وجود نداشته باشد.

اندیکاتورهای مفید برای مدیریت ریسک:

- اندیکاتورهای قدرت روند مانند MACD یا ADX برای شناسایی روندهای قوی.

- اندیکاتورهای تشخیص شرایط اشباع خرید و فروش مانند RSI برای جلوگیری از ورود به بازار در شرایطی که قیمت به شدت حرکت کرده است.

مقایسه ابزارهای تحلیل تکنیکال

در اینجا یک جدول برای مقایسه ابزارهای مختلف تحلیل تکنیکال آورده شده است:

| ابزار تحلیل تکنیکال | نوع ابزار | کاربرد اصلی | مزایا | معایب |

|---|---|---|---|---|

| الگوهای قیمتی (Chart Patterns) | تحلیل نمودار قیمتی | پیشبینی تغییرات روند یا ادامه آن | شناسایی سریع تغییرات روند، تعیین نقاط ورود و خروج | نیاز به تجربه بالا، ممکن است سیگنالهای کاذب بدهد |

| اندیکاتورهای روند (Trend Indicators) | تکنیکال پیشرفته | شناسایی جهت و قدرت روند بازار | ساده برای استفاده، کمک به شناسایی روندهای قوی | ممکن است در بازارهای بدون روند بیفایده باشد |

| اندیکاتورهای مومنتوم (Momentum Indicators) | تکنیکال پیشرفته | شناسایی قدرت حرکت قیمت و شتاب آن | کمک به شناسایی شرایط اشباع خرید یا فروش | ممکن است به اشتباه سیگنال معکوس بدهد |

| نقاط حمایت و مقاومت (Support and Resistance) | تحلیل روند ساده | شناسایی نقاط بحرانی در نمودار | کمک به شناسایی سطوح مهم قیمت برای ورود و خروج | ممکن است در بازارهای نوسانی پیچیدهتر شود |

| میانگینهای متحرک (Moving Averages) | اندیکاتور روند | صاف کردن نوسانات و شناسایی روند کلی بازار | شناسایی راحت روند کلی و نقاط برگشتی | تأخیر در سیگنالدهی، مخصوصاً در بازارهای نوسانی |

| اندیکاتور RSI (Relative Strength Index) | اندیکاتور مومنتوم | شناسایی شرایط اشباع خرید و فروش | ساده برای استفاده، کمک به شناسایی نقاط بازگشت | سیگنالهای کاذب در بازارهای روند دار |

| MACD (Moving Average Convergence Divergence) | اندیکاتور روند و مومنتوم | شناسایی تغییرات روند و قدرت آن | ترکیب دو اندیکاتور میانگین متحرک و مومنتوم | پیچیدگی در تفسیر سیگنالها در برخی مواقع |

| فیبوناچی (Fibonacci Retracements) | ابزار اصلاحی | شناسایی سطوح حمایت و مقاومت در روندهای اصلاحی | شناسایی سطوح کلیدی اصلاح در روندها | ممکن است در بعضی مواقع کاربرد محدودی داشته باشد |

نکات تکمیلی

- الگوهای قیمتی و نقاط حمایت و مقاومت بیشتر برای شناسایی نقاط مهم و برگشتی در بازار استفاده میشوند.

- اندیکاتورهای روند و میانگینهای متحرک برای شناسایی جهت کلی بازار و روند غالب مفید هستند.

- اندیکاتورهای مومنتوم مانند RSI و MACD برای تشخیص قدرت حرکت قیمت و پیشبینی تغییرات قیمت در شرایط خاص بازار کاربرد دارند.

- فیبوناچی بیشتر برای شناسایی سطوح اصلاحی و نقاط برگشتی پس از حرکتهای قوی قیمت به کار میرود.

هر ابزار به نوع خاصی از تحلیل و شرایط بازار نیاز دارد و معمولاً بهترین نتیجه زمانی به دست میآید که این ابزارها با هم ترکیب شوند.

نتیجه گیری

آموزش تحلیل تکنیکال ارز دیجیتال یکی از مهمترین گامها برای موفقیت در معاملات بازارهای دیجیتال است. با یادگیری اصول تحلیل تکنیکال مانند شناسایی الگوهای قیمتی، استفاده از اندیکاتورها، تعیین سطوح حمایت و مقاومت و مدیریت ریسک، تریدرها میتوانند تصمیمات آگاهانهتری اتخاذ کرده و از نوسانات بازار بهرهبرداری کنند. درک صحیح از این ابزارها و ترکیب آنها با استراتژیهای معاملاتی شخصی، نه تنها به کاهش ریسک کمک میکند، بلکه فرصتی برای کسب سود بیشتر را فراهم میآورد. این مهارتها نیاز به تمرین و تجربه دارند و باید بهطور مداوم در بازار واقعی آزمایش شوند تا نتیجه بخش باشند.