استراتژی ترید RTM | آموزش پرایس اکشن آر تی ام

استراتژی RTM: روشهای مؤثر برای شناسایی و بهرهبرداری از برگشتهای قیمتی در بازار

در دنیای پرنوسان بازارهای مالی، توانایی تحلیل حرکات قیمت بدون وابستگی به اندیکاتورها و ابزارهای پیچیده، به یکی از مهارتهای کلیدی معاملهگران حرفهای تبدیل شده است. یکی از روشهای نوین و قدرتمند تحلیل بازار، روش استراتژی ترید RTM یا Read The Market است که بر پایهی پرایس اکشن خالص بنا شده و تمرکز اصلی آن بر شناخت رفتارهای واقعی بازار از طریق ساختار قیمت و روانشناسی معاملهگران است. این استراتژی برخلاف بسیاری از روشهای متداول، از پیچیدگیهای فنی دوری کرده و با نگاهی عمیق به سطوح عرضه و تقاضا، نقدینگی و ساختار مارکت، بستری برای تحلیل دقیق و ورود بهینه به معاملات فراهم میکند.

در این مقاله قصد داریم به شکلی جامع به معرفی استراتژی ترید RTM بپردازیم، مفاهیم کلیدی آن را بررسی کرده و با ارائهی آموزشهایی کاربردی، نحوهی استفاده از این سبک را در معاملات واقعی بازار آموزش دهیم. اگر به دنبال یادگیری یک سبک تحلیل حرفهای، دقیق و منطبق با رفتار واقعی بازار هستید، آموزش پرایس اکشن آر تی ام میتواند گامی مهم در مسیر موفقیت معاملاتی شما باشد.

فهرست مطالب

- معرفی استراتژی RTM (Read The Market)

- مفاهیم کلیدی در استراتژی ترید RTM

- 1. FTR (Failure To Return) – شکست در بازگشت

- 2. FL (Flag Limit) – محدودۀ پرچم

- 3. CP (Compression) – فشردگی

- 4. RBD / DBR – RBD: ریزش-بازیابی-ریزش / DBR: صعود-بازیابی-صعود

- 5. QM (Quasimodo)

- مزایای استفاده از RTM در معاملات

- 1. درک عمیق از رفتار قیمت (Price Reading)

- 2. شناسایی دقیق نقاط ورود با ریسک پایین و پاداش بالا

- 3. عدم وابستگی به اندیکاتورها و ابزارهای تحلیلی جانبی

- 4. تشخیص حرفهای نواحی واقعی عرضه و تقاضا

- نحوه شناسایی و ترسیم مناطق عرضه و تقاضا در سبک RTM

- 1. شناسایی منطقه تقاضا (Demand Zone)

- 2. شناسایی منطقه عرضه (Supply Zone)

- نکات مهم برای ترسیم مناطق عرضه و تقاضا:

- 3. نحوه استفاده از این نواحی در معاملهگری:

- ابزارها و اندیکاتورهای مفید برای استراتژی ترید RTM

- 1. اندیکاتور RSI (Relative Strength Index)

- 2. اندیکاتور MACD

- 3. اندیکاتور Stochastic Oscillator

- 4. خطوط روند و کانالها

- 5. الگوهای کندل استیک (Candlestick Patterns)

- 6. نواحی عرضه و تقاضا

- 7. فیبوناچی (Fibonacci Retracement)

- 8. Volume (حجم معاملات)

- نکات مهم برای موفقیت در استفاده از RTM

- نتیجه گیری

معرفی استراتژی RTM (Read The Market)

استراتژی ترید RTM که مخفف عبارت Read The Market به معنای “خواندن بازار” است، یکی از سبکهای پیشرفته و دقیق در تحلیل پرایس اکشن خالص (بدون استفاده از اندیکاتورها) محسوب میشود. این استراتژی توسط IF Myante، یکی از معاملهگران حرفهای و بنیانگذاران سبک RTM، توسعه داده شد و هدف اصلی آن، درک عمیق ساختار بازار، روانشناسی معاملهگران و شناسایی سطوح دقیق ورود و خروج با استفاده از منطق عرضه و تقاضا، نقدینگی و ساختار قیمت است.

در استراتژی ترید RTM، برخلاف بسیاری از سبکهای سنتی که صرفاً به خطوط روند و الگوهای قیمتی وابستهاند، تمرکز اصلی بر فهم رفتار مارکت میکرها، فشارهای خرید و فروش پنهان، و شکستهای ساختاری هوشمندانه است. این سبک به معاملهگر کمک میکند تا نقاط ورود و خروج با دقت بالا را شناسایی کرده و با درک چرایی حرکات قیمت، تصمیمات منطقیتری بگیرد. مفاهیمی مثل FTR (Failure to Return)، CP (Compression)، FL (Flag Limit)، و RBD/DBR از جمله ابزارهای کلیدی در تحلیل RTM هستند که در ادامه مقاله بهطور کامل به آنها پرداخته خواهد شد.

مفاهیم کلیدی در استراتژی ترید RTM

در استراتژی ترید RTM، برای تحلیل دقیق رفتار بازار و تصمیمگیریهای معاملاتی، مفاهیم خاصی وجود دارند که هرکدام نمایانگر یک نوع ساختار یا واکنش قیمتی خاص هستند. در ادامه، مهمترین مفاهیم کلیدی در RTM را بهصورت کامل و قابل فهم توضیح میدهیم:

1. FTR (Failure To Return) – شکست در بازگشت

FTR یکی از مهمترین مفاهیم در RTM است. این ناحیه زمانی ایجاد میشود که قیمت یک سطح عرضه یا تقاضا را تشکیل میدهد اما هیچگاه به آن سطح بازنمیگردد. به بیان دیگر، بازار در تلاش برای تست مجدد آن سطح است اما به دلیل ورود شدید خریداران یا فروشندگان، فرصت بازگشت پیدا نمیکند.

🔹 این ناحیه نشاندهنده قدرت بالای تقاضا یا عرضه است و معمولاً در آینده بهعنوان یک سطح حمایت یا مقاومت قوی عمل میکند.

🔹 معاملهگران RTM این نقاط را برای ورود با ریسک پایین و پاداش بالا استفاده میکنند.

2. FL (Flag Limit) – محدودۀ پرچم

محدودۀ پرچم یا FL در واقع مرز بین حرکت اصلاحی و حرکت اصلی بازار است. در ساختار RTM، این محدودهها نشاندهنده مناطقی هستند که قدرت بازار در آنها حفظ میشود. FLها به دو دسته تقسیم میشوند:

- BFL (Buy Flag Limit): محدودۀ پرچم خرید

- SFL (Sell Flag Limit): محدودۀ پرچم فروش

🔹 این مناطق معمولاً مکانهایی هستند که سفارشات معلق بازار در آن قرار دارد و وقتی قیمت به آنها بازمیگردد، با واکنش سریع همراه میشود.

3. CP (Compression) – فشردگی

Compression یا فشردگی، به حالتی گفته میشود که قیمت در یک جهت خاص حرکت میکند اما با ساختار خاصی از کفها یا سقفهای ضعیف و متمایل، نشان میدهد که این حرکت پایدار نیست.

🔹 فشردگی معمولاً در نزدیکی نواحی مهم عرضه یا تقاضا رخ میدهد و نشانهای از ضعف قیمت در ادامه مسیر فعلی است.

🔹 در RTM، دیدن یک ناحیه CP نزدیک به یک سطح عرضه/تقاضا، اغلب نشانه آماده بودن بازار برای برگشت است.

4. RBD / DBR – RBD: ریزش-بازیابی-ریزش / DBR: صعود-بازیابی-صعود

الگوهای RBD (Rally-Base-Drop) و DBR (Drop-Base-Rally) در RTM، نواحی بسیار مهمی برای تشخیص عرضه و تقاضا هستند.

- RBD نشاندهنده ناحیهای است که قیمت ابتدا کمی رشد میکند، سپس وارد یک فاز رِنج (پایدار) میشود و بعد با قدرت ریزش میکند.

- DBR برعکس آن است، یعنی ابتدا ریزش، سپس توقف، و بعد صعود شدید.

🔹 بخش “Base” در این ساختارها، جایی است که معاملهگران حرفهای وارد بازار میشوند و اغلب با سفارشات بزرگ.

🔹 این نواحی به عنوان سطوح کلیدی برای ورود یا برگشت قیمت محسوب میشوند.

5. QM (Quasimodo)

الگوی Quasimodo یکی از محبوبترین و قابل اعتمادترین الگوهای برگشتی در RTM است. این ساختار زمانی شکل میگیرد که قیمت یک سقف یا کف جدید تشکیل میدهد، سپس برمیگردد و کف یا سقف قبلی را میشکند اما بلافاصله با برگشت سریع به جهت مخالف مواجه میشود.

🔹 در این الگو، نقطۀ ورود معمولاً روی خط گردن (Neckline) یا آخرین سطح ساختاری قبل از شکست است.

🔹 QMها اغلب در پایان روندها ظاهر میشوند و نشانهی پایان حرکت و شروع روند معکوس هستند.

استراتژی ترید RTM با بهرهگیری از این مفاهیم، به معاملهگران کمک میکند تا قیمت را بخوانند، نه اینکه صرفاً به دنبال سیگنال باشند. در این سبک، شما میآموزید چرا قیمت حرکت کرده؟ چه کسانی پشت آن هستند؟ و در کجا میتوان وارد شد یا خارج شد؟ ترکیب این مفاهیم با تمرین و تجربه میتواند به ایجاد یک سیستم معاملاتی بسیار دقیق و حرفهای منجر شود.

مزایای استفاده از RTM در معاملات

استفاده از سبک استراتژی ترید RTM در معاملات مزایای بسیار زیادی دارد، بهویژه برای معاملهگرانی که به دنبال درک عمیقتری از رفتار بازار و تصمیمگیریهای دقیقتر هستند. در ادامه به مهمترین مزایای استفاده از RTM در معاملات میپردازیم:

1. درک عمیق از رفتار قیمت (Price Reading)

یکی از برجستهترین مزایای سبک استراتژی ترید RTM، توانایی درک عمیق رفتار قیمت بدون نیاز به ابزارهای جانبی است. معاملهگر با استفاده از این رویکرد، قادر خواهد بود منطق حرکات بازار را تحلیل کند و تصمیماتی آگاهانه بر پایه ساختار واقعی قیمت اتخاذ نماید. این مهارت، درک بهتری از نوسانات قیمتی و واکنشهای بازار فراهم میآورد.

2. شناسایی دقیق نقاط ورود با ریسک پایین و پاداش بالا

استراتژی ترید RTM با بهرهگیری از مفاهیمی نظیر FTR، QM و FL به معاملهگران این امکان را میدهد که نواحی ورود به معامله را با دقت بالا و ریسک حداقلی شناسایی کنند. این امر سبب میشود نسبت سود به زیان (Risk to Reward) در معاملات افزایش یافته و کیفیت تصمیمگیریها بهبود یابد.

3. عدم وابستگی به اندیکاتورها و ابزارهای تحلیلی جانبی

در سبک استراتژی ترید RTM تمرکز اصلی بر روی چارت خالص قیمتی است و هیچگونه استفادهای از اندیکاتورها یا ابزارهای جانبی صورت نمیگیرد. این سادگی و تمرکز بر پرایس اکشن خالص، موجب افزایش دقت، شفافیت در تحلیل و حذف عوامل گمراهکننده در تصمیمگیریهای معاملاتی خواهد شد.

4. تشخیص حرفهای نواحی واقعی عرضه و تقاضا

RTM به معاملهگر این توانایی را میدهد که نواحی اصلی عرضه و تقاضا را با دقت بسیار بالا و بر اساس رفتار بازار شناسایی نماید. این نواحی، دقیقاً مناطقی هستند که ورود سرمایهگذاران بزرگ یا نهادهای مالی در آنها صورت گرفته و بهعنوان نقاط کلیدی جهت ورود یا خروج از معاملات در نظر گرفته میشوند.

نحوه شناسایی و ترسیم مناطق عرضه و تقاضا در سبک RTM

در سبک استراتژی ترید RTM، مناطق عرضه و مناطق تقاضا اساساً نقاطی هستند که قیمت در آنها بهطور قابلتوجهی برگشته است. این نواحی نمایانگر تصمیمات کلیدی بازار، از جمله ورود نهادهای مالی یا معاملهگران بزرگ است. برای شناسایی و ترسیم این نواحی، باید به نحوه حرکت قیمت و واکنش آن توجه کرد.

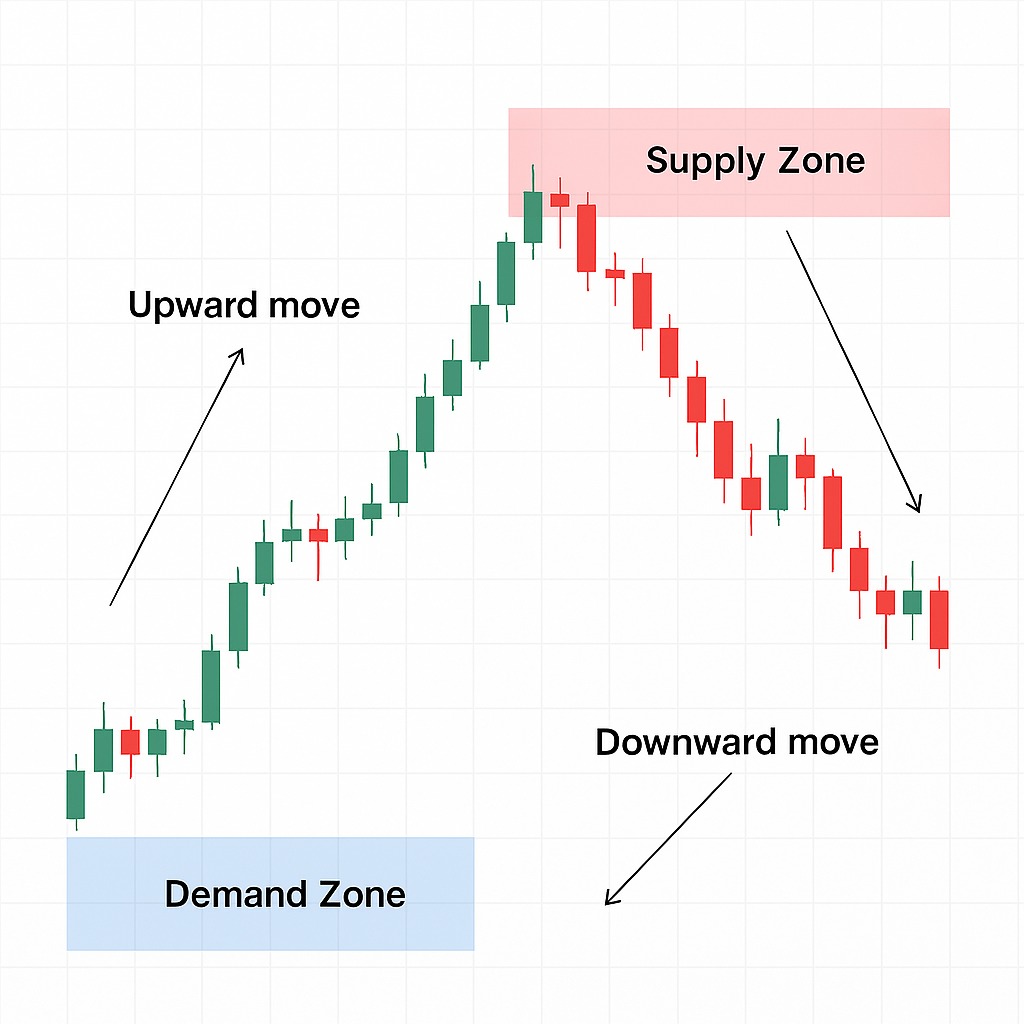

1. شناسایی منطقه تقاضا (Demand Zone)

- گام اول: برای شناسایی یک منطقه تقاضا، به دنبال حرکات صعودی قوی بگردید. این حرکت باید با یک جهش بزرگ و سریع از ناحیهای خاص همراه باشد.

- گام دوم: وقتی حرکت قیمت به سمت بالا را مشاهده کردید، باید به نقطهای که این حرکت از آن شروع شده است توجه کنید. این نقطه معمولاً یک منطقه رنج یا اصلاحی است.

- گام سوم: مستطیل را از پایینترین سطح این ناحیه تا بالاترین سطح آن رسم کنید. این ناحیه بهعنوان منطقه تقاضا شناخته میشود. هنگامی که قیمت به این ناحیه برسد، احتمال واکنش و بازگشت قیمت به سمت بالا وجود دارد.

2. شناسایی منطقه عرضه (Supply Zone)

- گام اول: برای شناسایی یک منطقه عرضه، به دنبال حرکات نزولی شدید باشید. وقتی قیمت با سرعت و قدرت به سمت پایین حرکت میکند، این نشانهای از فشار فروش است.

- گام دوم: پس از شناسایی حرکت نزولی، به نقطهای که این حرکت شروع شده توجه کنید. این نقطه معمولاً یک ناحیه رنج یا اصلاحی است.

- گام سوم: مستطیل را از بالاترین سطح این ناحیه تا پایینترین سطح آن رسم کنید. این ناحیه بهعنوان منطقه عرضه شناخته میشود. اگر قیمت مجدداً به این ناحیه بازگردد، احتمال دارد که روند نزولی ادامه یابد.

نکات مهم برای ترسیم مناطق عرضه و تقاضا:

- اعتبار نواحی: نواحی که قیمت پس از رسیدن به آنها سریع برگشته یا قوی حرکت کرده، معتبرتر هستند.

- چند کندل: ترسیم ناحیه باید بهصورت محدودهای بین دو کندل صورت گیرد (پایینترین و بالاترین کندلهایی که پیش از حرکت سریع شکلگرفتهاند).

- عدم بازگشت به ناحیه: مناطقی که قیمت به آنها برنمیگردد، بهعنوان مناطق مهم عرضه یا تقاضا شناخته میشوند.

3. نحوه استفاده از این نواحی در معاملهگری:

پس از شناسایی نواحی عرضه و تقاضا، میتوان از آنها برای تصمیمگیری در مورد ورود به معامله یا خروج از آن استفاده کرد. بهعنوان مثال، هنگامی که قیمت به یک ناحیه تقاضا رسید، اگر نشانههای بازگشت قیمت مشاهده شد، میتوان وارد معامله خرید شد.

این روش بهویژه برای معاملهگران پرایس اکشن کاربردی است و بر پایه تحلیل رفتار قیمت در بازار استوار است. استفاده از این استراتژی، میتواند به شما کمک کند تا نقاط دقیق ورود و خروج را شناسایی کنید.

ابزارها و اندیکاتورهای مفید برای استراتژی ترید RTM

برای استراتژی ترید RTM که به روشهای معاملاتی برگشتی اشاره دارد، چندین ابزار و اندیکاتور میتوانند مفید باشند تا نقاط برگشتی قیمت و سیگنالهای معاملاتی بهتری پیدا کنید. این ابزارها به شما کمک میکنند تا درک بهتری از حرکتهای قیمتی و رفتار بازار داشته باشید. در اینجا چند ابزار و اندیکاتور مهم برای RTM آورده شده است:

1. اندیکاتور RSI (Relative Strength Index)

- کاربرد: RSI یکی از اندیکاتورهای محبوب برای شناسایی شرایط اشباع خرید یا اشباع فروش است. زمانی که RSI به سطح ۷۰ برسد، نشاندهنده اشباع خرید و زمانی که به سطح ۳۰ برسد، نشاندهنده اشباع فروش است. این میتواند به شما کمک کند تا نقاط برگشتی احتمالی را شناسایی کنید.

2. اندیکاتور MACD

- کاربرد: MACD یکی از اندیکاتورهای معروف برای شناسایی واگراییها و تغییرات روند است. سیگنالهای خرید و فروش از طریق تقاطع خط MACD با خط سیگنال و واگراییها میتوانند به شما در شناسایی برگشتهای احتمالی کمک کنند.

3. اندیکاتور Stochastic Oscillator

- کاربرد: مشابه RSI، Stochastic برای شناسایی نقاط اشباع خرید و فروش و همچنین نقاط برگشتی استفاده میشود. اگر خط سریع (٪K) از خط آهسته (٪D) عبور کند، میتواند سیگنال برگشت قیمت باشد.

4. خطوط روند و کانالها

- کاربرد: استفاده از خطوط روند و کانالها برای شناسایی حمایت و مقاومتهای دینامیک بسیار مفید است. زمانی که قیمت به این خطوط نزدیک میشود، احتمال برگشت قیمت بالاتر میرود.

5. الگوهای کندل استیک (Candlestick Patterns)

- کاربرد: الگوهای کندل استیک مانند “Hammer”، “Engulfing”، “Doji”، “Shooting Star” و “Pin Bar” میتوانند نشانههایی از برگشت قیمت در نواحی حمایت یا مقاومت باشند.

6. نواحی عرضه و تقاضا

- کاربرد: شناسایی نواحی عرضه و تقاضا یکی از ابزارهای کلیدی در RTM است. زمانی که قیمت وارد یک منطقه تقاضا (برای خرید) یا عرضه (برای فروش) میشود، احتمال برگشت وجود دارد.

7. فیبوناچی (Fibonacci Retracement)

- کاربرد: ابزار فیبوناچی میتواند برای شناسایی سطوح اصلاحی مهم استفاده شود که در آنها احتمال برگشت قیمت بالاست. سطحهای ۳۸٫۲٪، ۵۰٪ و ۶۱٫۸٪ معمولاً برای شناسایی نواحی برگشتی مهم هستند.

8. Volume (حجم معاملات)

- کاربرد: حجم معاملات میتواند نشاندهنده تأثیر برگشتها باشد. زمانی که یک برگشت قیمت با حجم بالا همراه باشد، میتواند تأییدکنندهی اعتبار آن برگشت باشد.

این ابزارها و اندیکاتورها میتوانند به شما در شناسایی برگشتها و بهبود استراتژیهای RTM کمک کنند، ولی باید همیشه به خاطر داشته باشید که هیچ اندیکاتوری ۱۰۰٪ دقیق نیست و استفاده از چندین ابزار برای تأیید سیگنالها مفیدتر است.

نکات مهم برای موفقیت در استفاده از RTM

برای موفقیت در استفاده از روشهای معاملاتی برگشتی (RTM)، اولین نکته مهم این است که باید به دقت نقاط حمایت و مقاومت کلیدی را شناسایی کنید. در RTM، برگشتهای قیمت معمولاً در نواحی نزدیک به این سطوح رخ میدهند. بنابراین، استفاده از ابزارهایی مانند خطوط روند، نواحی عرضه و تقاضا، و سطوح فیبوناچی میتواند به شما کمک کند تا مناطق حساس برای ورود یا خروج از بازار را پیدا کنید. علاوه بر این، شناخت صحیح شرایط بازار و انتخاب بهترین زمان برای وارد شدن به معاملات برگشتی از اهمیت ویژهای برخوردار است.

دومین نکته اساسی، تایید سیگنالها با استفاده از اندیکاتورها و ابزارهای تحلیل فنی است. استفاده از اندیکاتورهایی مانند RSI، MACD، و حجم معاملات میتواند به شما کمک کند تا سیگنالهای برگشتی را با دقت بیشتری تأیید کنید. همچنین، توجه به الگوهای کندلاستیک و واگراییها میتواند به شما در تشخیص نقاط برگشتی معتبرتر کمک کند. با این حال، برای موفقیت در RTM باید همواره یک استراتژی مدیریت ریسک قوی داشته باشید و از قرار دادن حجمهای زیاد در معاملات برگشتی در زمانی که سیگنالها ضعیف هستند، پرهیز کنید.

نتیجه گیری

در نهایت، استراتژی ترید RTM (Reversal Trading Method) یک روش قدرتمند برای شناسایی و بهرهبرداری از برگشتهای قیمتی در بازار است که میتواند به تریدرها کمک کند تا در نواحی حمایت و مقاومت کلیدی وارد یا خارج شوند. این استراتژی به شدت به تحلیل دقیق نمودارها و استفاده از ابزارهای تحلیل فنی مانند خطوط روند، نواحی عرضه و تقاضا، و سطوح فیبوناچی وابسته است. با این حال، موفقیت در استفاده از RTM به دقت در شناسایی نقاط برگشت و تایید سیگنالها از طریق اندیکاتورها و الگوهای کندلاستیک بستگی دارد.

با توجه به پیچیدگیهای بازار و تغییرات مداوم قیمت، تریدرها باید همیشه یک استراتژی مدیریت ریسک موثر را در نظر داشته باشند تا از ضررهای بزرگ جلوگیری کنند. علاوه بر این، برای رسیدن به نتایج مثبت، تمرین مداوم، تحلیل مستمر بازار، و انعطافپذیری در استراتژیهای معاملاتی از اهمیت ویژهای برخوردار است. در نهایت، استفاده از RTM نیاز به تجربه، دانش فنی، و توانایی در مدیریت احساسات دارد تا تریدر بتواند به صورت مؤثر از این روش برای کسب سود در بازارهای مالی بهرهبرداری کند.