الگوی کندلی ستاره صبحگاهی با تصویر روی چارت

تشخیص و روش استفاده از الگوی کندلی ستاره صبحگاهی با تصویر

در میان انبوهی از کندل ها و الگوها و استراتژی های ترید! کسی که بتوانید ساده ترین راه را پیدا و استفاده کند، سود میبرد. به همین دلیل اسکن هایپ در این محتوا به ساده ترین زبان ممکن میخواهد نحوه تشخیص الگوی کندلی ستاره صبحگاهی با تصویر را به همراه چند استراتژی هوشمندانه به شما نشان دهد.

پس بجای نگاه کردن! جدول محتوای زیر را نگاه کن و با دقت تصاویر رو آنالیز کن و اسکرین شات بگیر.

تعریف ساده و تاریخچه الگوی کندلی ستاره صبحگاهی با تصویر

الگوی کندلی ستاره صبحگاهی یکی از الگوهای سنتی و کلاسیک در تحلیل تکنیکال است که نشانگر تغییر روند از نزولی به صعودی میباشد. این الگو در بسیاری از بازارها از جمله بازار ارزهای دیجیتال، فارکس و بورس به صورت فراگیر دیده میشود. در ابتدا بهعنوان نشانهای از کاهش قدرت فروشندگان و افزایش نیروهای خریدار معرفی شد؛ به گونهای که در نموداری که پس از یک روند نزولی شکل میگیرد، حضور این الگو همچون طلوع نور در تاریکی شب، امید به تغییر روند را به تریدرها القا میکند.

از دیدگاه تاریخچه تحلیل تکنیکال، الگوی ستاره صبحگاهی به عنوان یکی از الگوهای برگشتی معتبر شناخته شده و بسیاری از تحلیلگران با مشاهده این الگو، تصمیم به افزایش موقعیت خرید خود میگیرند. تصویر نموداری این الگو بهگونهای است که کندلهای تشکیلدهنده آن به شکل U یا تقریباً مثل «ستارهای در افق صبحگاهی» دیده میشوند که نماد شروع روند صعودی است.

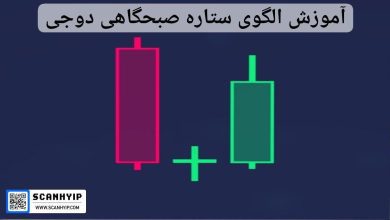

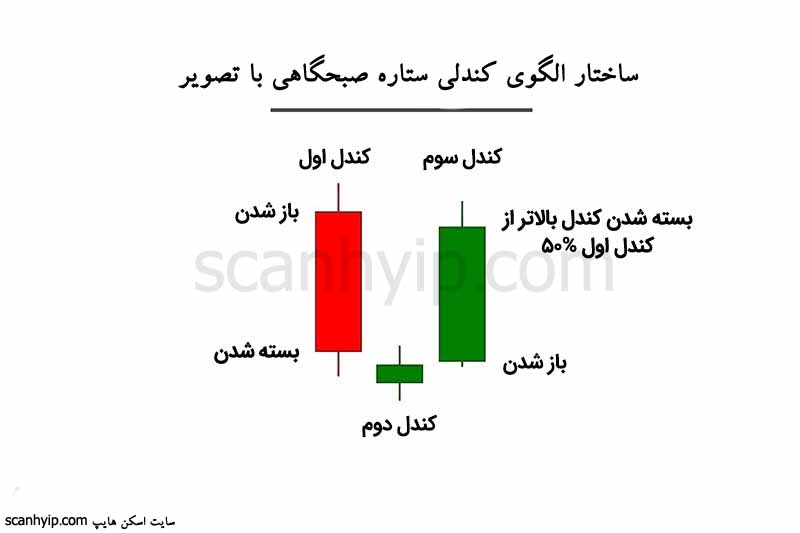

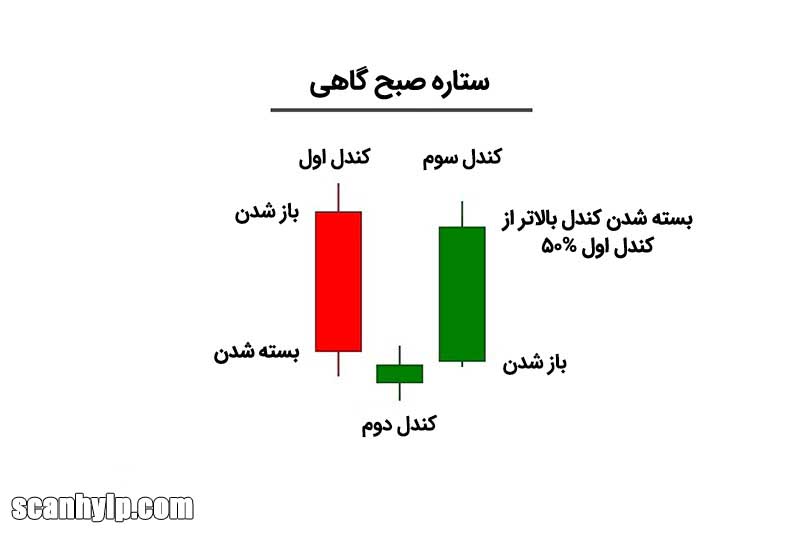

ساختار الگوی کندلی ستاره صبحگاهی با تصویر

الگوی کندلی ستاره صبحگاهی معمولاً از سه کندل تشکیل میشود که هر یک نقش ویژهای در تایید برگشت روند دارد. در ادامه ساختار و ویژگیهای هر کندل توضیح داده میشود.

کندل اول در الگوی کندلی ستاره صبحگاهی با تصویر

یک کندل بزرگ نزولی (معمولاً قرمز).

- به دلیل وجود بدنه بزرگ، نشاندهنده فشار فروشنده در بازار است. فاصله بین قیمت بازشدن و بسته شدن این کندل بسیار مشخص بوده و اغلب در قسمت پایین روند نزولی ظاهر میشود.

- کندل اول بیانگر عمق روند نزولی و نقطهای است که فروشندگان از قدرت خود به نفع خریداران خارج میشوند.

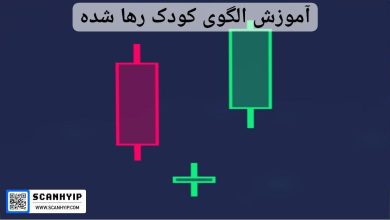

کندل دوم در الگوی کندلی ستاره صبحگاهی با تصویر

کندلی با بدنه کوچک؛ ممکن است صعودی یا نزولی (به رنگ سبز یا قرمز).

- کندل دوم نشاندهنده سردرگمی بازار و کاهش قدرت فروشندگان است. به عبارتی این کندل بهعنوان یک کندل دوجی، چکش یا الگوی مشابه عمل میکند.

- وجود یک گپ (Gap) بین کندل اول و دوم الزامی است. سایههای این کندل، اهمیت چندانی در تایید الگو ندارند اما وجود بدنه کوچک آن تایید کننده کاهش نفوذ فروشندگان است.

کندل سوم در الگوی کندلی ستاره صبحگاهی با تصویر

یک کندل صعودی بزرگ (معمولاً سبز).

- کندل سوم نشاندهنده بازگشت کامل نیروهای خرید به بازار است. بدنه بلند و فاصله زیاد بین قیمت باز و بسته شدن آن، قدرت خریداران را به نمایش میگذارد.

- برای تایید صحت الگو، کندل سوم باید حداقل بیش از نیم بدنه کندل اول افزایش یابد؛ همچنین حجم معاملات در این کندل معمولاً بیشتر از کندل قبل است.

قلق های مهم در تحلیل الگوی کندلی ستاره صبحگاهی با تصویر

برای استفاده بهینه از الگوی کندلی ستاره صبحگاهی در معاملات، باید قوانین و نکات زیر به دقت رعایت شود.

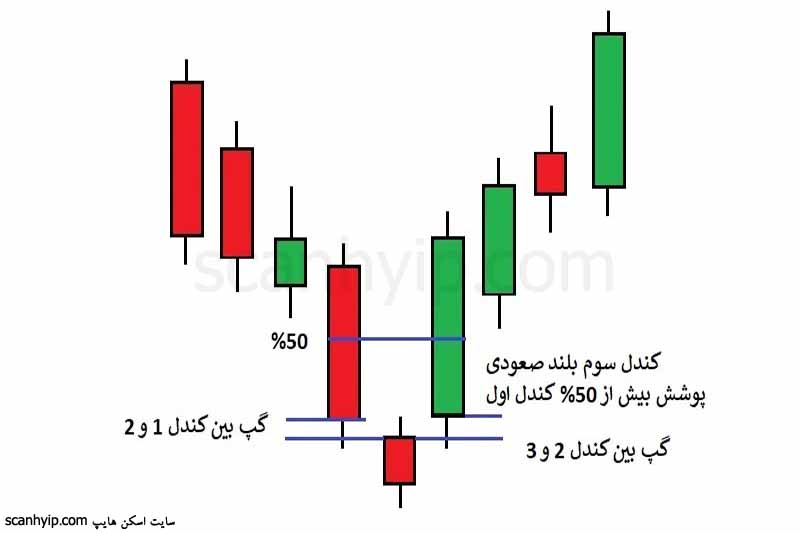

وجود گپ بین کندلها

گپ بین کندل اول و دوم: وجود یک گپ مشخص بین کندل اول (نزولی) و کندل دوم (بدنه کوچک یا دوجی) کاملاً الزامی است.

گپ بین کندل دوم و سوم: اگر بین کندل دوم و سوم نیز یک گپ وجود داشته باشد، اعتبار الگو افزایش مییابد.

حجم معاملات

حجم کندل سوم: حجم معاملات در کندل سوم باید بهطور مشخص از حجم معاملات کندل اول بیشتر باشد. این موضوع نشاندهنده قدرت خریداران در بازار و برگشت روند است.

نسبت حجم کندل دوم به سوم: اگر حجم کندل دوم نسبت به کندل سوم کمتر باشد یا سردرگمی در حجم معاملات دیده شود، میتواند نشانهای از عدم قطعیت یا توقف موقت بازار در میانهٔ تغییر روند باشد.

سایهها و الگوهای مشابه

بررسی سایه کندل دوم: وجود سایه در کندل دوم ممکن است الگو را شبیه به یک کندل چکش کند؛ بنابراین، حتماً باید وجود گپ (فاصله) بین کندل اول و دوم تأیید شود.

سایهها و دقت در تحلیل: در صورتی که سایهها از حالت متعادل خارج باشند (مانند سایههای بسیار بلند)، ممکن است ساختار کلی الگو زیر سوال برود.

اعتبار الگو

قدرت کندل سوم: هرچه کندل سوم بزرگتر و صعودیتر باشد (بدنه بلند و سبز)، اعتبار الگوی ستاره صبحگاهی افزایش مییابد.

کندل دوم کوچک: وجود یک کندل دوجی یا کندل با بدنه کوچک در شرایطی که کاهش قدرت فروشندگان را نشان دهد، به اعتبار الگو کمک میکند.

رسم خطوط حمایتی و مقاومتی

نواحی حمایتی: بررسی نقاط حمایتی در نزدیکی محل تشکیل الگو بسیار مهم است؛ این خطوط میتوانند تاییدکننده صعود یا برگشت روند باشند.

نواحی مقاومتی: در صورتی که سقف کندل سوم به یک سطح مقاومتی نزدیک باشد، میتوان از این منطقه بهعنوان نشانهای برای خروج در معاملات کوتاهمدت استفاده کرد.

حتما بخوانید:تفسیر کندل همر در تحلیل بازار مالی+ تصویر روی چارت

قوانین کلیدی الگوی کندلی ستاره صبحگاهی

| قانون | توضیحات |

|---|---|

| گپ (Gap) بین کندل اول و دوم | وجود گپ قیمتی بین کندل اول و دوم الزامی است. این گپ نشاندهنده تغییر در روند و تضعیف فروشندگان است. |

| بدنه کوچک کندل دوم (ستاره) | کندل دوم با بدنه بسیار کوچک (مانند دوجی، فرفره یا چکش) شکل میگیرد. این کندل نشاندهنده تردید و عدم قطعیت در بازار است. |

| کندل سوم صعودی قدرتمند | بدنه کندل سوم باید صعودی و قوی باشد. ایدهآل این است که حداقل بیش از نصف بدنه کندل اول را پوشش دهد. این کندل تأییدیه بازگشت روند است. |

| حجم معاملات (Volume) | افزایش حجم معاملات در کندل سوم، نشانه تأیید قویتری برای الگوی ستاره صبحگاهی است. بهتر است حجم کندل سوم از حجم کندل اول بیشتر باشد. |

| تأثیر سایههای کندلها Wicks/Shadows | سایهها در تأیید الگو اهمیت چندانی ندارند، اما نباید با الگوهای مشابه اشتباه گرفته شوند. توجه به بدنه کندلها و موقعیت آنها نسبت به هم، مهمتر از طول سایههاست. |

| موقعیت الگو در نمودار | الگوی ستاره صبحگاهی باید در انتهای یک روند نزولی شکل بگیرد تا به عنوان سیگنال بازگشت روند (Reversal) معتبر باشد. |

| تأییدیه با اندیکاتورها Indicators | برای افزایش اطمینان، بهتر است الگوی ستاره صبحگاهی را با اندیکاتورهای دیگر مانند RSI، MACD یا خطوط حمایت/مقاومت ترکیب کنید. |

| مدیریت ریسک Risk Management | همواره حد ضرر (Stop Loss) را در معاملات خود رعایت کنید. حد ضرر معمولاً پایینتر از کمترین قیمت کندل دوم (ستاره) قرار داده میشود. |

کاربرد الگوی کندلی ستاره صبحگاهی در تحلیل تکنیکال

تحلیل دقیق نمودار قیمت بهوسیله الگوهای کندلی، همواره یکی از ابزارهای مهم در ترید و مدیریت ریسک بوده است. الگوی ستاره صبحگاهی از مهمترین این الگوها محسوب میشود. دلایل اهمیت این الگو عبارتند از:

نشانه تغییر روند

- ظاهر شدن الگوی ستاره صبحگاهی در پایان روند نزولی به معنی پایان فاز فروش گسترده و شروع ورود نیروهای خرید به بازار است.

- این تغییر روند معمولاً منجر به حرکت صعودی قیمت میشود.

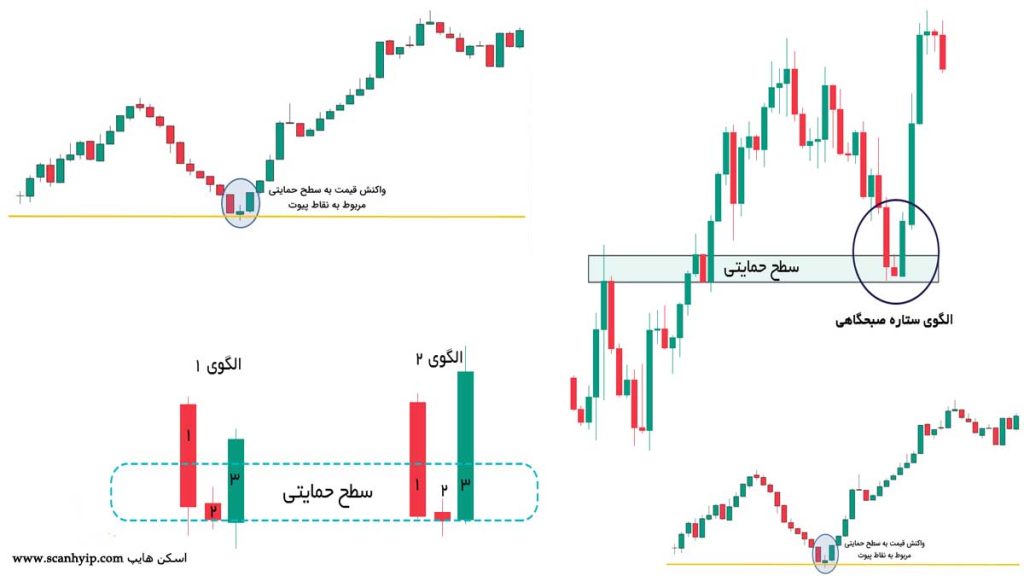

تایید سطوح حمایتی

- در نمودارهای قیمت، برخورد قیمت با سطوح حمایتی به همراه تشکیل الگوی ستاره صبحگاهی، تأییدی بر احتمال برگشت روند به سوی سطوح بالاتر است.

انتقال قدرت بین فروشندگان و خریداران

- در کندل اول قدرت فروشندگان و در کندل سوم قدرت خریداران را مشاهده میکنیم.

- این تغییر قدرت نشاندهنده تغییر جهت حرکت بازار است.

ابزار کمک در تصمیمگیری

- معرفی الگوی ستاره صبحگاهی موجب میشود تا تریدرها بتوانند با دقت بیشتری نقاط ورود به معامله خود را مشخص کنند.

- این الگو به کاهش ریسکهای احتمالی کمک میکند.

براساس این نکات، بسیاری از تریدرها الگوی ستاره صبحگاهی را بهعنوان یک ابزار مهم جهت اطمینان از ورود به موقع به معاملات لانگ میدانند.

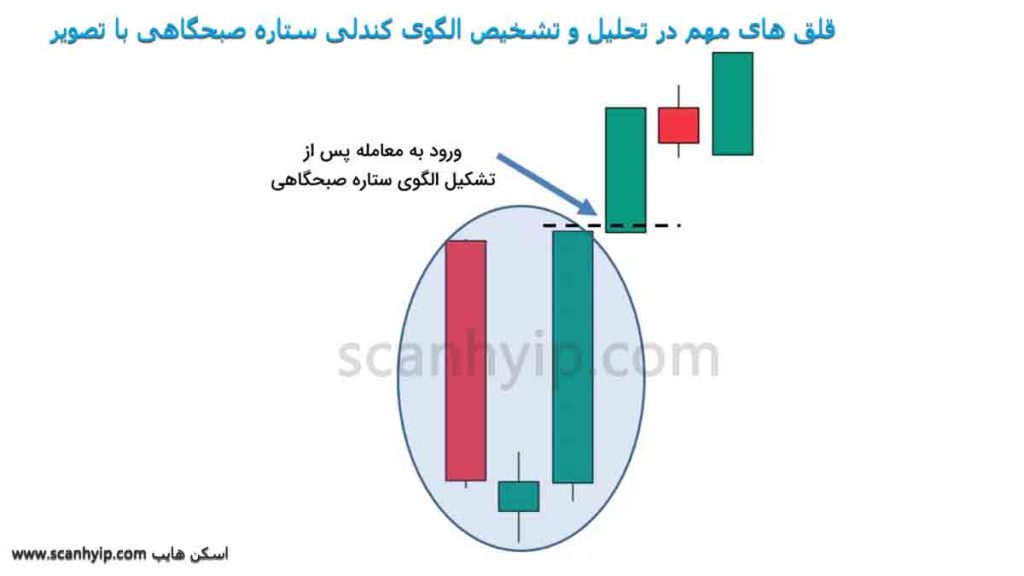

استفاده از الگوی کندلی ستاره صبحگاهی با تصویر

نحوه استفاده از الگوی کندلی ستاره صبحگاهی در معاملات میتواند به چند بخش تقسیم شود. در ادامه مراحل عملی و استراتژیهای مختلف مرتبط با این الگو بیان میشود.

تعیین نقطه ورود:

- نقطه ورود مناسب در معامله، بالای کندل سوم قرار دارد. پس از تایید وجود الگو و اطمینان از تغییر روند، تریدرها پس از شکست مقاومتی شکل گرفته توسط کندل سوم وارد معامله میشوند.

- توصیه میشود قبل از ورود، الگوی تشکیل شده و اعتبار آن از طریق بررسی حجم معاملات و وجود گپهای مورد نیاز، تایید گردد.

تعیین حد ضرر:

- حد ضرر در پایین محوری که الگو شکل گرفته قرار میگیرد. بهطور مشخص، سطح پایین کندل دوم (معمولاً دوجی) نقطه مناسبی جهت قرار دادن حد ضرر است تا در صورت شکست الگو، زیان محدود گردد.

به عنوان مثال، حد ضرر میتواند کمی پایینتر از پایینترین سایه کندل دوم تعیین شود.

تعیین حد سود:

- تعیین حد سود بر اساس تعیین مناطق مقاومت قبلی و تحلیل روند صعودی پیش از شکلگیری الگوی ستاره صبحگاهی صورت میگیرد.

- هدفگذاری عددی، مثلاً با تعیین نسبت ریسک به پاداش Risk to Reward Ratio که برای هر معامله به صورت عددی بیان شود، در مدیریت معاملات بسیار مؤثر است.

مثال واقعی از معامله با الگوی کندلی ستاره صبحگاهی

برای مثال، فرض کنید نمودار روزانه قیمت بیتکوین ابتدا یک روند نزولی را طی کرده است و پس از تشکیل کندلهای الگوی ستاره صبحگاهی، جهت حرکت به سمت بالا تغییر میکند. در این حالت:

- کندل اول: یک کندل نزولی بزرگ با بدنه مشخص دیده میشود.

- کندل دوم: کندلی با بدنه کوچک به همراه یک گپ نزولی نسبت به کندل اول ظاهر میشود.

- کندل سوم: کندل صعودی بزرگی تشکیل شده که حجم معاملات در آن افزایش یافته است.

استفاده از این الگو در ورود به معامله به صورت زیر انجام میشود:

- ورود به معامله زمانی صورت میگیرد که قیمت بالای کندل سوم بسته شود.

- حد ضرر در پایین کندل دوم (یا کمی پایینتر از سایه کندل دوم) تعیین میشود.

- حد سود بر اساس مقاومتهای قیمتی پیشین و بررسی نقاط ریسک عملی مشخص میشود.

استراتژی های معاملاتی بر اساس الگوی کندلی ستاره صبحگاهی

تریدر به دنبال سود است! پس باید هوشمندانه ترین استراتژی را به کار ببرید و چیزی که بقیه نمیتوانند ببینند! را زودتر ببینید. به همین دلیل بعد از مطالعه استراتژی های دقیق و کارشده نشریه Investopedia: How to Trade the Morning Star بهترین استراتژی ها را برایتان آماده کردیم.

استراتژی پولبک در روند صعودی

در یک روند صعودی، قیمت با تشکیل موجهای پولبک به سطحی برای تثبیت روند میرسد. در این میان، اگر یک الگوی ستاره صبحگاهی در نورهای پایینتر (پولبک) تشخیص داده شود، اعلام شروع دوباره روند صعودی و پایان دوره تصحیح قیمت است.

- شناسایی روند صعودی با بالاتر رفتن قلهها و کفها.

- رصد ورود قیمت به سطوح پایینتر (پولبک) و بررسی تشکیل الگوی ستاره صبحگاهی.

- ورود به معامله در زمان عبور قیمت از بالاترین نقطه کندل سوم.

- تعیین حد ضرر پایینتر از کف پولبک و هدفگذاری حد سود بر اساس مقاومتهای مشخصشده.

استراتژی نواحی حمایتی:

سطوح حمایت در نمودارهای قیمتی نقاطی هستند که انتظار میرود قیمت پس از برخورد با آنها به سمت بالا حرکت کند. شکلگیری الگوی ستاره صبحگاهی در نواحی حمایتی، تاییدی بر قوت حمایت و افزایش احتمال برگشت قیمت دارد.

- رسم خطوط حمایتی در نمودار و شناسایی نقاطی که قیمت به آنها واکنش نشان داده است.

- در نظر گرفتن الگوی ستاره صبحگاهی نزدیک به این سطوح حمایتی به عنوان سیگنال ورود.

- ورود به معامله پس از عبور قیمت از کندل سوم به سمت بالا.

- تعیین حد ضرر کمی زیر خط حمایت و اندازهگیری هدف با توجه به مقاومتهای موجود.

استراتژی ترکیبی با اندیکاتورها

برای افزایش دقت ترید با الگوی ستاره صبحگاهی، میتوان از ابزارها و اندیکاتورهای تکنیکال مانند MACD، RSI و میانگینهای متحرک بهره برد.

- بررسی همزمان نمودار برای تایید سیگنالهای اندیکاتور به همراه شناسایی الگوی ستاره صبحگاهی.

- ورود به معامله در زمان همزمان تایید الگو توسط اندیکاتورها و عبور قیمت از کندل سوم.

- اندازهگیری حد ضرر و تعیین هدف با توجه به تحلیل چندگانه جهت کاهش ریسک معامله.

مقایسهی استراتژیهای مختلف ترید الگوی ستاره صبحگاهی

| استراتژی ترید | توضیحات و نکات کلیدی |

|---|---|

| 1. استراتژی پولبک Pullback Strategy | ورود در نواحی پایینتر روند صعودی: پس از تشکیل الگوی ستاره صبحگاهی و شروع روند صعودی، منتظر یک پولبک (اصلاح قیمت) جزئی باشید و در آن ناحیه وارد معامله خرید شوید. تعیین حد ضرر پایینتر از کف پولبک: حد ضرر (Stop Loss) را کمی پایینتر از پایینترین قیمت پولبک قرار دهید. هدفگذاری بر اساس مقاومتهای قبلی: اهداف قیمتی (Take Profit) را بر اساس سطوح مقاومت قبلی در نمودار تعیین کنید. |

| 2. استراتژی نواحی حمایتی Support Zones | شناسایی سطوح حمایت قوی در نمودار: سطوح حمایتی قوی را در نمودار شناسایی کنید (مانند خطوط روند، میانگینهای متحرک، یا سطوح فیبوناچی). تأیید الگو در نزدیکی حمایتها و ورود به معامله: اگر الگوی ستاره صبحگاهی در نزدیکی یک سطح حمایت قوی شکل گرفت، این الگو اعتبار بیشتری دارد و میتوانید با اطمینان بیشتری وارد معامله شوید. قرار دادن حد ضرر کمی زیر حمایت: حد ضرر را کمی پایینتر از سطح حمایت قرار دهید. |

| 3. استراتژی ترکیبی با اندیکاتورها Indicators | استفاده همزمان از MACD، RSI و میانگینهای متحرک: از اندیکاتورهای MACD، RSI و میانگینهای متحرک به عنوان ابزارهای تأیید استفاده کنید. تأیید چندجانبه معامله پیش از ورود: قبل از ورود به معامله، مطمئن شوید که سیگنالهای صعودی از الگوی ستاره صبحگاهی و اندیکاتورها همسو هستند. کاهش ریسک به واسطه تطبیق تحلیلهای تکنیکال: ترکیب الگو با اندیکاتورها، احتمال سیگنالهای اشتباه را کاهش داده و ریسک معامله را مدیریت میکند. |

| نکته مهم: | همیشه مدیریت سرمایه و ریسک را در معاملات خود رعایت کنید. قبل از استفاده از هر استراتژی، آن را در یک حساب دمو (آزمایشی) تست کنید. هیچ استراتژی معاملاتی 100% موفق نیست، پس انعطافپذیر باشید و استراتژی خود را با شرایط بازار تطبیق دهید. |

تاثیر حجم معاملات در تغییرات الگوی کندلی ستاره صبحگاهی

یکی از عوامل مهم در صحت تحلیل الگوی ستاره صبحگاهی، بررسی حجم معاملات همراه با الگو است. حجم معاملات میتواند به عنوان تاییدی بر اعتبار سیگنال ارائه شده عمل کند. نکات کلیدی در این بخش عبارتند از:

- مقایسه حجم کندلها

حجم معاملات در کندل دوم که بدنهی کوچکی دارد معمولاً پایینتر از حجم کندل سوم است.

افزایش چشمگیر حجم معاملات در کندل سوم، نشاندهنده ورود نیروهای خرید به بازار و تایید برگشت روند میباشد.

- اهمیت حجم در تایید الگو

هرچه حجم معاملات کندل سوم بیشتر باشد، تایید صحت الگوی ستاره صبحگاهی بالا رفته و احتمال ادامه روند صعودی افزایش مییابد.

- تحلیل تطبیقی

مقایسه حجم معاملات بین کندلهای مختلف بهخصوص بررسی تغییرات ناگهانی، میتواند نشانهای از تغییرات احساسات بازار باشد.

تحلیل عملکرد تریدرها و تأثیر آن در شکلگیری الگوی ستاره صبحگاهی

عملکرد و رفتار تریدرها در ایجاد نوسانات قیمت نقش بسزایی دارد. الگوی کندلی ستاره صبحگاهی در واقع منعکسکننده انتقال قدرت از فروشندگان به خریداران است. در ادامه به بررسی تحلیل هر یک از کندلهای این الگو از منظر عملکرد تریدرها میپردازیم.

شکل کندل اول الگوی ستاره صبحگاهی

- در این کندل، فروشندگان با حجم بالای فروش باعث کاهش قیمت شده و از قدرت خود بهره میبرند.

- شکل بدنه بزرگ و فاصله بین قیمت باز و بسته شدن، نشاندهنده تأثیر گسترده سفارشات فروش است.

دومین کندل

- کندل دوم نمادی از کاهش نفوذ فروشندگان و ظاهر شدن سردرگمی در بازار است.

- به واسطه کاهش شدت فروش، فضای لازم برای ورود خریداران فراهم میشود.

کندل سوم

- ورود خریداران قوی و افزایش حجم معاملات در کندل سوم، نشاندهنده بهکارگیری استراتژیهای خرید و تلاش برای تصحیح روند نزولی است.

- این کندل با بدنه بلند خود، پیروزی خریداران را در کنترل بازار اعلام میکند.

از بررسی نمودار میفهمیم که رفتار معامله گران و انتقال قدرت بین آنها در شکل گیری دقیق الگوی ستاره صبحگاهی تعیین کننده است.

نمونههای کاربردی و تحلیلهای عملی در نمودارهای بازار

فرض کن یک سهم در بازار بورس ایران یا بازار جهانی، چند روز روند نزولی داشته و سپس الگوی ستاره صبحگاهی ظاهر میشود.

- کندل اول: یک شمع قرمز و بزرگ (نزولی) که نشاندهندهی تسلط فروشندگان است.

- کندل دوم: یک کندل با بدنه کوچک یا حتی دوجی؛ این کندل کمی پایینتر یا همتراز با کندل قبلی باز میشود و اغلب سایه طولانی دارد، علامت تردید معاملهگران است.

- کندل سوم: یک شمع سبز قوی (صعودی) که قیمت بالاتر از کندل دوم و اغلب بالاتر از میانه کندل اول بسته میشود، نشانه بازگشت قوی خریداران به بازار.

فرض کن نماد «وغدیر» سه روز نزولی بوده و در روز چهارم، در شروع بازار دوباره منفی باز میشود، اما ناگهان با افزایش تقاضا مواجه شده و روز را با یک شمع سبز در قیمت بالاتر از شمع قبل میبندد.

در این نقطه، اغلب تحلیلگران، ورود روی قیمت پایانی کندل سوم را (یا کمی بالاتر) پیشنهاد میکنند، با حدضرر زیر پایینترین قیمت کندل دوم.

حتما بخوانید:انواع کندل چکش با تصویر + کاربرد هر کدام دربازار

نمونه تحلیل در بازار فارکس (نمودار EUR/USD)

جفت ارز یورو به دلار پس از یک روند نزولی چندین ساعته، در تایمفریم ۴ ساعته، الگوی ستاره صبحگاهی را شکل میدهد.

- کندل نزولی، کندل دوم یک دوجی کوچک پایینتر از کندل قبلی، و کندل سوم یک کندل صعودی قوی با حجم بالا.

- بعد از مشاهده این الگو در محدوده حمایتی قبلی، سیگنال خرید صادر میشود.

- معاملهگر میتواند در ابتدای کندل بعدی وارد موقعیت خرید شود و حدضرر را پای کندل دوم بگذارد.

به گزارش Investopedia، حجم معاملات بالا در کندل سوم (یعنی کندل صعودی)، نشانه مهمی از معتبر بودن الگو و شروع روند بازگشتی است.

نمونه تحلیل در بازار رمزارزها (مثال بیتکوین – BTC/USD)

پس از ریزش شدید بیتکوین تا سطح ۴۰,۰۰۰ دلار، شاهد تشکیل سه کندل با ویژگیهای زیر هستیم.

- کندل قرمز قدرتمند.

- کندل کوچک نزولی یا دوجی.

- کندل سبز با بدنه بزرگ که قیمت را به بالای مقاومت قبلی میرساند.

- این نقطه معمولاً همراه با سیگنالهای دیگر (مثل عبور RSI از محدوده اشباع فروش) تأیید میشود.

- ورود در ابتدای کندل بعدی توصیه میشود؛ حدضرر زیر سایه پایینی کندل دوم.

نکات مهم در تحلیل عملی الگو کندلی ستاره صبحگاهی

تأیید الگو با اندیکاتورهای کمکی

برای اطمینان بیشتر، تحلیلگران استفاده از اندیکاتورهای کمکی مثل MA (میانگین متحرک)، RSI یا حجم معاملات را توصیه میکنند (منبع IG).

بررسی سطوح حمایت و مقاومت

اگر ستاره صبحگاهی روی حمایت کلیدی باشد، اعتبار و قدرت الگو دوچندان خواهد بود و احتمال بازگشت روند افزایش مییابد.

مدیریت ریسک حتماً رعایت شود

حد ضرر باید پایینتر از کندل دوم (ستاره) قرار گیرد، حتی در نمونههای موفق، گاهی بازار خلاف جهت پیشبینی حرکت میکند.

کنترل ریسک در معاملات با الگوی کندلی ستاره صبحگاهی

همانطور که میدانیم، حتی بهترین الگوهای تکنیکال هم همیشه صد درصد درست عمل نمیکنند. بنابراین، مدیریت ریسک در هنگام استفاده از الگوی ستاره صبحگاهی ضروری است. نکات مهم در این زمینه به شرح زیر است.

حتما بخوانید:تشخیص الگوی کندلی پوشای صعودی با تصویر روی چارت

تعیین حد ضرر دقیق

• قرار دادن حد ضرر در نقطهای که در صورت شکست الگو زیان معامله به حداقل برسد.

• معمولاً پایینترین نقطه کندل دوم یا سایه پایین آن نقطهی مناسب برای حد ضرر است.

تنظیم نسبت ریسک به پاداش

• قبل از ورود به معامله، نسبت ریسک به پاداش را بهصورت عددی تعیین کنید.

• اگر بدانید که در صورت شکست معامله چه میزان زیان و در صورت موفقیت چه میزان سود خواهید داشت، تصمیمگیری راحتتر خواهد بود.

استفاده از استراتژیهای خروج

• علاوه بر تعیین حد سود اولیه، جهت اطمینان بیشتر میتوان از استراتژیهای خروج تدریجی یا استفاده از تریلینگ استاپ بهره گرفت.

تأکید بر تحلیل چندجانبه

• علاوه بر مشاهده الگوی کندلی، از سایر ابزارهای تحلیل تکنیکال (مانند اندیکاتورها و خطوط روند) نیز جهت تایید سیگنال استفاده کنید.

این نکات میتواند به تریدرها کمک کند تا علاوه بر ورود به معامله با اطمینان بیشتر، مدیریت بهتری بر روی صندوق سرمایهگذاری خود داشته باشند.

جمع بندی و نتیجه گیری

الگوی کندلی ستاره صبحگاهی با تصویر، یکی از الگوهای برگشتی قدرتمند در تحلیل تکنیکال محسوب میشود که به تریدرها امکان شناسایی پایان روند نزولی و آغاز حرکت صعودی را میدهد.

با مطالعه ساختار سه کندلی مشخص این الگو (شامل کندل نزولی اول، کندل دوم کوچک همراه با گپ، و کندل صعودی سوم)، و تأکید بر عوامل تأییدکننده مانند وجود گپها، تغییرات حجم معاملات و نقاط حمایتی و مقاومتی، تریدرها میتوانند بینش دقیقی نسبت به تغییر روند کسب کنند.

همچنین استفاده از استراتژیهای معاملاتی مانند پولبک، نواحی حمایتی و بهرهگیری از اندیکاتورهای تکنیکال میتواند در تصمیمگیری به موقع و مدیریت ریسک مؤثر باشد.

این الگو که نشاندهنده انتقال قدرت از فروشندگان به خریداران است، اگر به درستی تحلیل شود و مدیریت ریسک همراه با تعیین حد ضرر مناسب انجام گیرد، میتواند ابزاری ارزشمند برای سودآوری و ورود به موقع به معاملات باشد.

با این حال، همواره توصیه میشود علاوه بر مشاهده الگوی کندلی ستاره صبحگاهی، از دیگر ابزارهای تکنیکال برای تأیید سیگنال و افزایش دقت تحلیل استفاده شود؛ چراکه موفقیت در تحلیل تکنیکال مستلزم رویکردی چندوجهی و متناسب با شرایط متغیر بازار است.

سوالات متداول

الگوی ستاره صبحگاهی چیست؟

این سؤال پایهایترین و پرجستجوترین پرسش درباره این الگو است. معاملهگران تازهکار میخواهند بدانند که الگوی ستاره صبحگاهی چیست، چگونه در نمودارها ظاهر میشود، و چه مفهومی در تحلیل تکنیکال دارد.

چگونه الگوی ستاره صبحگاهی را معامله کنیم؟

این سؤال به صورت عملی مطرح میشود و معاملهگران دنبال استراتژیهای معاملاتی مبتنی بر این الگو هستند، مثل نقطه ورود، حد ضرر، و ابزارهای کمکی برای تأیید سیگنال.

آیا الگوی ستاره صبحگاهی همیشه معتبر است؟

معاملهگران میخواهند بدانند که آیا این الگو همیشه قابل اعتماد است یا ممکن است دچار شکست شود. این سؤال معمولاً به بحث در مورد شرایط بازار، حجم معاملات، و ترکیب الگو با سایر ابزارهای تکنیکال مرتبط میشود.

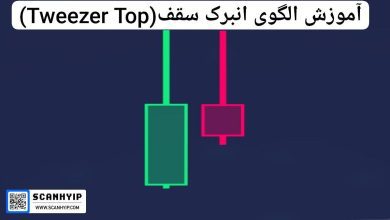

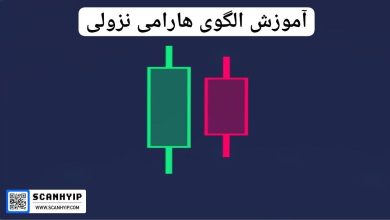

تفاوت بین ستاره صبحگاهی و سایر الگوهای بازگشتی چیست؟

این سؤال توجه به تفاوتهای این الگو با الگوهای مشابهی مثل ستاره عصرگاهی (Evening Star) یا الگوهای چکش (Hammer) دارد و هدف آن مقایسه شرایط تشکیل و قدرت سیگنالدهی است.

چگونه با الگوی ستاره صبحگاهی ریسک را مدیریت کنیم؟

این پرسش مربوط به مدیریت ریسک در معاملات بر اساس این الگو است، از جمله تعیین حد ضرر، نسبت ریسک به سود، و روشهای بررسی اعتبار سیگنالها.

آیا الگوی ستاره صبحگاهی به تنهایی برای معامله کافی است؟

معاملهگران میخواهند بدانند که آیا میتوان صرفاً با مشاهده این الگو وارد معامله شد یا باید از ابزارهای کمکی مثل اندیکاتورها، خطوط روند، و تحلیل بنیادی استفاده کرد.

بهترین بازارها برای استفاده از الگوی ستاره صبحگاهی کدام هستند؟

این الگو در بازارهای مختلف، مثل فارکس، سهام، و رمزارزها کاربری دارد. معاملهگران غالباً میپرسند که کدام بازار برای استفاده از این الگو بیشتر مناسب است.

آیا تایمفریم در اعتبار الگوی ستاره صبحگاهی اثر دارد؟

بسیاری از معاملهگران میپرسند که آیا در نمودارهای کوتاهمدت (مثل ۵ دقیقه) یا بلندمدت (مانند روزانه) میتوان به این الگو اعتماد کرد و چگونه تایمفریم مناسب را انتخاب کنند.

چگونه الگوی ستاره صبحگاهی را با اندیکاتورها ترکیب کنیم؟

این سؤال به ترکیب الگو با ابزارهای تکنیکال مثل RSI، MACD، میانگین متحرک، یا حجم معاملات میپردازد تا سیگنالهای معتبرتری ایجاد شود.

آیا الگوی ستاره صبحگاهی در نزدیکی حمایت/مقاومت قویتر است؟

این پرسش به رابطه الگو با سطوح حمایت و مقاومت اشاره میکند و اینکه آیا این سطوح اعتبار سیگنال را افزایش میدهند یا نه.