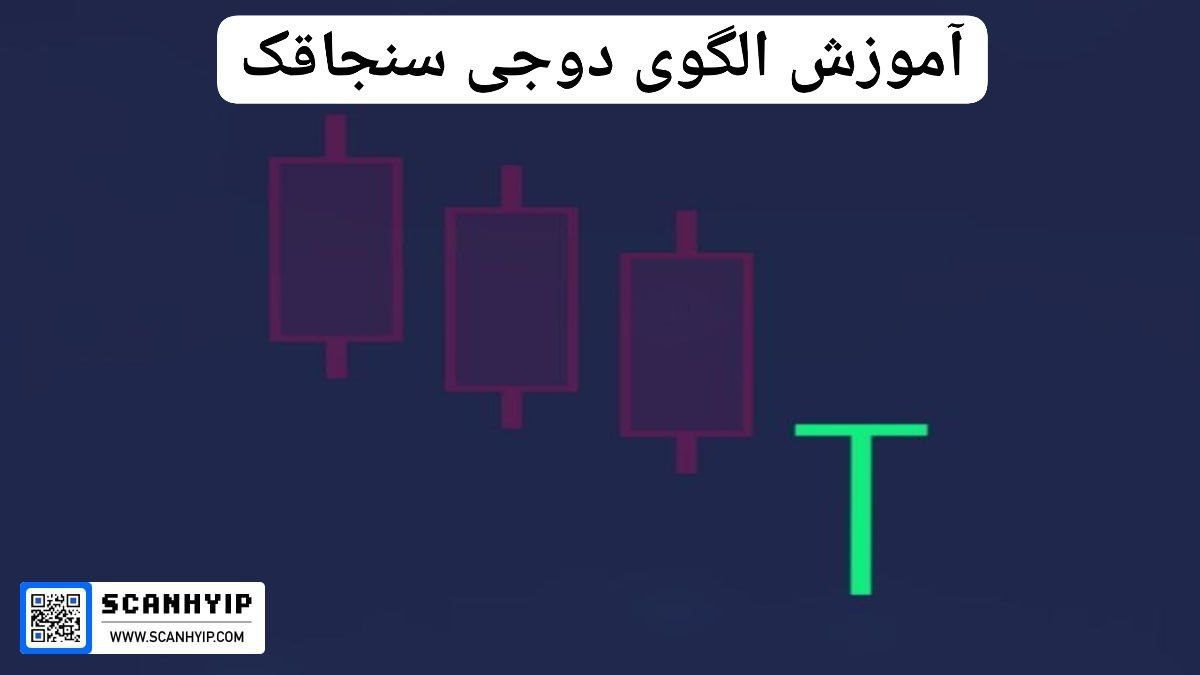

آموزش الگوی دوجی سنجاقک (Dragonfly Doji)

راهنمای جامع شناخت، تحلیل و سیگنالگیری از الگوی دوجی سنجاقک در بازارهای مالی

معاملهگران حرفهای برای پیشبینی رفتار قیمت در بازار، به دنبال نشانههایی هستند که تغییرات احتمالی روند را نشان دهند. یکی از این نشانههای مهم، الگوهای شمعی (کندلاستیک) هستند که اطلاعات ارزشمندی درباره احساسات لحظهای بازار ارائه میدهند. الگوی دوجی سنجاقک (Dragonfly Doji) یکی از خاصترین این الگوهاست که اغلب در نقاط حساس نمودار ظاهر میشود و میتواند هشدار مهمی درباره پایان یک روند نزولی و احتمال شروع یک حرکت صعودی باشد.

ویژگی ظاهری منحصربهفرد این الگو، آن را به ابزاری دقیق برای تشخیص برگشت قیمت تبدیل کرده است؛ اما برای استفاده مؤثر از آن، باید شناخت درستی از ساختار، نحوه شکلگیری، موقعیت مناسب در نمودار و همچنین فاکتورهای تأییدکننده آن داشته باشید. در این مقاله، گامبهگام به بررسی کامل الگوی Dragonfly Doji میپردازیم، تفاوت آن با الگوهای مشابه را بررسی میکنیم، و کاربرد عملی آن را با مثالهای واقعی توضیح میدهیم.

اگر به دنبال تقویت مهارت کندل شناسی خود هستید و میخواهید تصمیمات معاملاتی دقیقتری بگیرید، آشنایی با این الگوی قدرتمند میتواند یک گام مهم برای شما باشد.

الگوی دوجی سنجاقک چیست؟

الگوی دوجی سنجاقک (Dragonfly Doji) یکی از الگوهای شناختهشده در تحلیل تکنیکال است که میتواند به عنوان نشانهای از تغییر احتمالی روند قیمت در بازار ظاهر شود. این الگو زمانی شکل میگیرد که قیمت آغازین (Open)، قیمت پایانی (Close) و بالاترین قیمت (High) در یک کندل تقریباً برابر باشند و در عین حال، سایهای بلند در پایین کندل وجود داشته باشد.

به زبان ساده، این کندل نشان میدهد که در طول دوره معاملاتی، قیمت ابتدا کاهش یافته اما در ادامه، خریداران با قدرت وارد شدهاند و قیمت را دوباره به سطح اولیه بازگرداندهاند. این رفتار معمولاً نشاندهنده ضعف فروشندگان و افزایش قدرت خریداران است.

چه مفهومی دارد؟

وقتی Dragonfly Doji در پایان یک روند نزولی دیده میشود، میتواند هشدار بازگشت قیمت به سمت بالا باشد. البته، برای گرفتن تصمیم معاملاتی صحیح، باید این الگو را در کنار سایر ابزارهای تحلیلی یا کندلهای تأییدکننده بررسی کرد.

مشخصات ظاهری کندل Dragonfly Doji

الگوی دوجی سنجاقک ظاهری بسیار خاص و قابل تشخیص دارد. در این الگو:

- قیمت آغازین (Open)، پایانی (Close) و بیشترین قیمت (High) تقریباً برابرند.

- سایه پایینی (Lower Shadow) بسیار بلند است.

- بدنه کندل وجود ندارد یا بسیار نازک و کوچک است.

- سایه بالایی وجود ندارد یا اگر باشد، بسیار کوتاه و ناچیز است.

این ساختار باعث میشود کندل به شکل سنجاقک دیده شود.

مشخصات کلیدی:

| ویژگی | توضیح |

|---|---|

| بدنه (Body) | بسیار کوچک یا وجود ندارد |

| سایه پایین | بلند و قابل توجه |

| سایه بالا | ندارد یا بسیار کوتاه |

| موقعیت شکلگیری | اغلب در کف نمودار یا پایان روند نزولی |

چرا شکل کندل مهم است؟

شکل خاص Dragonfly Doji نتیجهی فشار فروش اولیه و سپس قدرتنمایی خریداران است. بازار ابتدا نزولی میشود، اما در ادامه، تقاضا به قدری قوی میشود که قیمت را به نقطه شروع بازمیگرداند. این وضعیت دقیقاً همان چیزی است که باعث میشود تریدرها این کندل را بهعنوان نشانهای از پایان فروش و شروع احتمالی رشد قیمت تفسیر کنند.

تحلیل رفتار خریداران و فروشندگان هنگام شکل گیری Dragonfly Doji

برای درک بهتر الگوی دوجی سنجاقک، فقط دیدن ظاهر کندل کافی نیست؛ مهمتر از آن، درک رفتار ذهنی معاملهگران هنگام شکلگیری این الگو است. این موضوع همان چیزی است که به آن روانشناسی کندل گفته میشود.

الگوی Dragonfly Doji در واقع بازتابی از یک نبرد میان فروشندگان و خریداران است که نتیجهی آن میتواند پیشبینی روند بعدی بازار را ممکن کند.

چه اتفاقی در بازار میافتد؟

- باز شدن کندل

بازار در قیمتی مشخص باز میشود و همهچیز عادی به نظر میرسد. - غلبه فروشندگان (فشار نزولی)

در ابتدا، فروشندگان وارد میشوند و قیمت را بهشدت پایین میکشند. این افت شدید قیمت میتواند ناشی از ترس، اخبار منفی یا ادامه یک روند نزولی باشد. - ورود خریداران (بازگشت قیمتی)

در ادامه، خریداران با قدرت وارد میدان میشوند. آنها قیمت پایین را بهعنوان فرصت خرید میبینند و با خریدهای سنگین، قیمت را مجدداً بالا میبرند. - بسته شدن کندل در نزدیکی قیمت باز

در پایان، قدرت خریداران بهقدری زیاد است که قیمت به نزدیکی نقطه آغاز بازمیگردد. این یعنی تلاش فروشندگان بینتیجه بوده و کنترل بازار به دست خریداران افتاده است.

الگوی Dragonfly Doji نشان میدهد که فروشندگان در ابتدا بازار را کنترل میکردند، اما در ادامه، خریداران با قاطعیت وارد شدند و قدرت را پس گرفتند. این رفتار معمولاً نشانهای از تغییر احساسات در بازار است؛ از ترس و فشار فروش به سمت اعتماد به نفس و تمایل به خرید

اما یک نکته مهم:

فقط ظاهر این کندل کافی نیست! باید در نظر داشت که این الگو زمانی معنا پیدا میکند که در موقعیت مناسب نمودار (مثل کف یک روند نزولی) ظاهر شود و حتماً با کندل تأیید (مثلاً کندل صعودی قوی بعد از آن) همراه باشد. در غیر اینصورت، ممکن است صرفاً نشانهای از بلاتکلیفی بازار باشد، نه بازگشت روند.

شرایط تشکیل الگوی دوجی سنجاقک

برای اینکه الگوی Dragonfly Doji بتواند سیگنال قابل اعتمادی ارائه دهد، باید در شرایط خاصی در نمودار ظاهر شود. صرف دیده شدن این کندل بهتنهایی کافی نیست؛ باید به زمینهی شکلگیری آن نیز توجه ویژه داشت.

مهمترین شرایط اعتبار الگو:

| شرط | توضیح |

|---|---|

| موقعیت مکانی کندل | بهترین حالت، پایان یک روند نزولی یا نزدیکی به ناحیه حمایتی مهم است. |

| وجود روند مشخص قبل از الگو | اگر روند قبلی واضح و مشخص نباشد، الگو ممکن است صرفاً نشانه بلاتکلیفی بازار باشد. |

| سایه پایین بلند | سایهی بلند نشاندهنده تلاش زیاد فروشندگان و بازگشت قوی خریداران است. |

| عدم وجود سایه بالایی | نبودن یا کوتاه بودن سایهی بالا اعتبار الگو را افزایش میدهد. |

| کندل تأیید بعد از الگو | یک کندل صعودی قوی بعد از Dragonfly Doji، سیگنال بازگشت را تأیید میکند. |

| حجم معاملات بالا | اگر در زمان شکلگیری الگو، حجم معاملات افزایش یابد، نشانهای از جدی بودن تغییر روند است. |

نکته کلیدی:

Dragonfly Doji در صورتی که در وسط یک رنج یا روند خنثی ظاهر شود، اعتبار زیادی ندارد و نباید به تنهایی به آن اتکا کرد.

الگوی دوجی سنجاقک در روند نزولی و صعودی

یکی از مهمترین فاکتورها در تحلیل کندلها، درک تأثیر آنها با توجه به روند قبلی بازار است. Dragonfly Doji هم از این قاعده مستثنی نیست. این الگو بسته به جایی که ظاهر شود، میتواند سیگنال بازگشتی یا صرفاً نشانهای از مکث در روند باشد.

در روند نزولی: سیگنال احتمالی بازگشت به صعود

اگر الگوی دوجی سنجاقک در انتهای یک روند نزولی یا روی یک سطح حمایت کلیدی ظاهر شود:

- نشان میدهد که فشار فروش در حال ضعیف شدن است.

- خریداران در حال ورود به بازار هستند.

- احتمال تغییر روند به سمت صعودی افزایش مییابد.

- اگر کندل بعدی صعودی و پرقدرت باشد، میتوان این الگو را سیگنالی برای خرید در نظر گرفت.

در روند صعودی: هشدار یا مکث در حرکت

اگر این الگو در روند صعودی یا سقف نمودار ظاهر شود:

- میتواند نشانهای از بلاتکلیفی بازار باشد.

- فشار فروش در بازار بالا رفته، اما خریداران فعلاً کنترل را حفظ کردهاند.

- این حالت بیشتر بهعنوان هشدار کاهش قدرت صعود تلقی میشود، نه لزوماً بازگشت نزولی.

نکته مهم: در روندهای صعودی، دوجی سنجاقک معمولاً سیگنال بازگشتی قوی نیست، مگر اینکه با نشانههای دیگر نزولی همراه شود (مثلاً واگرایی RSI یا حجم مشکوک).

تفاوت Dragonfly Doji با الگوهای مشابه

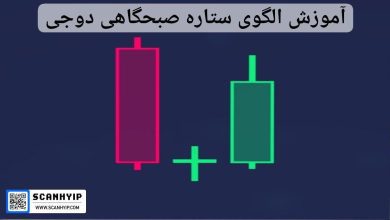

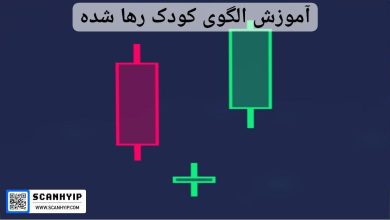

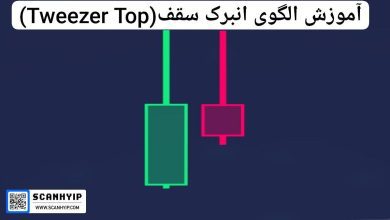

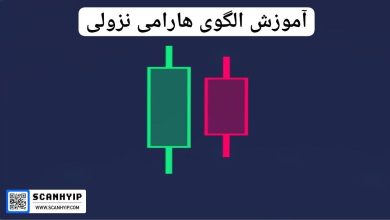

الگوی Dragonfly Doji به دلیل شکل خاص و پیام روانشناختی مهمی که منتقل میکند، ممکنه با چند کندل مشابه اشتباه گرفته بشه. در این بخش، تفاوتهای اون رو با سه الگوی پرکاربرد بررسی میکنیم:

تفاوت با دوجی سنگ قبر (Gravestone Doji)

دوجی سنگ قبر، دقیقاً برعکس Dragonfly Doji است. در Gravestone، قیمت باز و بستهشدن نزدیک به کف کندل قرار دارند و سایهی بالایی بلندی وجود دارد، در حالی که سایهی پایین یا وجود ندارد یا بسیار کوتاه است.

- Dragonfly = فشار فروش در ابتدا و بازگشت قیمت توسط خریداران

- Gravestone = فشار خرید در ابتدا و بازگشت قیمت توسط فروشندگان

تفاوت با کندل چکش (Hammer)

الگوی چکش و Dragonfly Doji از نظر ظاهری بسیار شبیه هستند، چون هر دو سایه پایینی بلند و بدنهی کوچک دارند. اما تفاوت اصلی در اینه که چکش دارای بدنه است (هرچند کوچک)، اما در Dragonfly بدنه تقریباً وجود ندارد و قیمت باز و بسته برابرند.

هر دو الگو در پایان روند نزولی دیده میشن و سیگنال بازگشتی مثبت دارن، ولی Dragonfly چون نشون میده قیمت دقیقاً به محل شروع برگشته، اغلب نشانهی قویتری از تغییر روند محسوب میشه.

تفاوت با دوجی معمولی (Doji)

دوجی معمولی کندلیه که قیمت باز و بسته برابرند ولی سایههای بالا و پایین تقریباً برابر و متقارن هستند. این الگو نشانهی بلاتکلیفی و تردید بازار است و برخلاف Dragonfly که سایهی پایینی بلندی دارد و از فشار فروش و بازگشت خریداران حکایت میکند، دوجی معمولی بیشتر نشاندهندهی تعادل کامل بین عرضه و تقاضاست.

در واقع Dragonfly یک دوجی “جهتدار” و با پیام مشخص است، ولی دوجی معمولی بیشتر به معنی «منتظر بمانید» یا «بازار هنوز تصمیم نگرفته» است.

چگونه الگوی Dragonfly Doji را تشخیص دهیم؟

تشخیص درست الگوی دوجی سنجاقک (Dragonfly Doji) در نمودار، یکی از مهارتهای کلیدی برای هر تریدر تکنیکالکار است. این کار نیاز به دقت در جزئیات کندل و درک موقعیت آن در ساختار قیمتی دارد. برای اینکه این الگو را بدون اشتباه شناسایی کنید، کافیست چند نکته مهم را رعایت کنید:

1. بررسی بدنه کندل (Body)

در Dragonfly Doji، بدنه کندل تقریباً وجود ندارد یا بسیار نازک است. یعنی قیمت باز و بسته شدن در یک نقطه یا با اختلاف بسیار جزئی قرار دارند. اگر بدنه بزرگتر بود، احتمالاً با کندل چکش اشتباه گرفته شده است.

2. سایه پایینی باید بلند باشد

مهمترین مشخصه این کندل، سایه پایینی بلند و واضح است. این سایه باید چندین برابر اندازه بدنه باشد و نشان دهد که قیمت در طول تایم کندل کاهش زیادی داشته، اما در پایان به نقطه شروع بازگشته است.

3. سایه بالایی نباید وجود داشته باشد

در الگوی Dragonfly Doji یا سایه بالایی اصلاً وجود ندارد یا آنقدر کوتاه است که تقریباً دیده نمیشود. وجود سایه بالایی بلند ممکن است به معنای کندل دیگری (مثل دوجی معمولی یا چکش) باشد.

4. کندل باید در جایگاه مناسب باشد

حتی اگر شکل ظاهری کندل با Dragonfly مطابقت داشت، باز هم باید به جایگاه تشکیل آن در نمودار دقت کرد. بهترین حالت برای این الگو:

- انتهای یک روند نزولی

- نزدیکی به سطوح حمایتی مهم

- بعد از حرکت نزولی شارپ

الگوی دوجی سنجاقک در ترکیب با اندیکاتورها

الگوی Dragonfly Doji بهتنهایی یک نشانه قوی از تغییر روند یا برگشت قیمت است، اما برای گرفتن سیگنالهای مطمئنتر و کاهش ریسک، معمولاً بهتر است این الگو را با اندیکاتورهای تکنیکال ترکیب کنیم. در ادامه چند اندیکاتور کلیدی و نحوه استفاده آنها در کنار دوجی سنجاقک را بررسی میکنیم:

۱. اندیکاتور RSI (Relative Strength Index)

- اگر Dragonfly Doji در ناحیه اشباع فروش (زیر ۳۰) شکل بگیرد، احتمال بازگشت صعودی قیمت بسیار بالا میرود.

- RSI کمک میکند تشخیص دهیم که روند نزولی بیش از حد کشیده شده و اکنون آماده بازگشت است.

- پس وقتی دوجی سنجاقک در کنار RSI پایین باشد، سیگنال خرید قویتری دریافت میکنیم.

۲. اندیکاتور MACD

- کراس صعودی MACD (زمانی که خط سریعتر از خط کندتر به سمت بالا میرود) میتواند تأیید خوبی برای شروع روند صعودی بعد از Dragonfly Doji باشد.

- اگر دوجی سنجاقک همزمان با کراس مثبت MACD تشکیل شود، اعتبار سیگنال بسیار افزایش مییابد.

۳. حجم معاملات (Volume)

- افزایش حجم در کندل Dragonfly Doji یا کندل تأیید، نشانه ورود قوی خریداران است.

- حجم پایین در این نقاط ممکن است نشاندهنده ضعف در روند بازگشتی باشد و سیگنال را کماعتبار کند.

۴. میانگین متحرک (Moving Averages)

- اگر Dragonfly Doji نزدیک به یک میانگین متحرک مهم (مثل ۵۰ یا ۲۰۰ روزه) ظاهر شود، احتمال برگشت قیمت بیشتر است.

- عبور قیمت از میانگین متحرک پس از تشکیل دوجی سنجاقک، سیگنال خوبی برای ورود محسوب میشود.

همیشه ترکیب چند اندیکاتور با الگوی دوجی سنجاقک را به عنوان یک استراتژی جامع در نظر بگیرید. هیچگاه فقط روی یک شاخص یا الگو تکیه نکنید؛ ترکیب ابزارها باعث افزایش دقت و کاهش ریسک معاملات شما میشود.

جمعبندی: چه زمانی به Dragonfly Doji اعتماد کنیم؟

- موقعیت الگو مهمترین عامل اعتبار است: دوجی سنجاقک زمانی معتبر است که در پایان روند نزولی یا در نواحی حمایتی قوی شکل بگیرد.

- صبر برای تأیید کندل بعدی: هرگز فقط با دیدن دوجی سنجاقک وارد معامله نشوید؛ حتماً منتظر کندل تأیید صعودی باشید.

- ترکیب با اندیکاتورها: استفاده از RSI در ناحیه اشباع فروش، کراس MACD صعودی و افزایش حجم، اعتبار سیگنال را چند برابر میکند.

- مدیریت ریسک اصولی: حد ضرر را همیشه زیر سایه پایینی الگو قرار دهید تا ضررهای ناخواسته کنترل شود.

- تایمفریم مناسب: دوجی سنجاقک در تایمفریمهای بلندتر (چهار ساعته و بالاتر) سیگنالهای قابل اطمینانتری میدهد.

- توجه به روند کلی بازار: در بازارهای بسیار پرنوسان یا بدون روند مشخص، اعتماد صرف به دوجی سنجاقک ریسکزا است.

- تمرین و تجربه: همیشه قبل از معامله واقعی، این الگو را در نمودارهای مختلف و تایمفریمهای متفاوت بررسی و تست کنید تا مهارت شما در شناسایی و استفاده از آن افزایش یابد.

توصیه نهایی:

الگوی Dragonfly Doji یک ابزار قدرتمند برای تحلیل تکنیکال است، اما فقط زمانی ارزشمند است که با دقت، ترکیب ابزارهای دیگر و مدیریت ریسک همراه باشد. با تمرین و استفاده هوشمندانه، میتوانید سیگنالهای بهتری از این الگو بگیرید و تصمیمات معاملاتی مطمئنتری داشته باشید.